根据 K 线图,如何分析贵州茅台的走势?

日K。周K。月K。都可以,有木有对最近茅台股票的高见啊。

RSI见顶背离明显,短期看回归上升通道下轨,目标价200-205。

成交量随价格上行萎缩明显,小心回落时获利盘出逃,扩大跌幅。

看跌这周的贵州茅台,比较起伏,平盘左右浮动;可以考虑逢低吸入(在星期5或者下周),参考价格在210-220之间。如果是已经持有,可以考虑逢高出售(价格相对而已)。关注一下外围股市市场,个人感觉利好的消息很难有,小心利空的消息(现在的A股经不起利空)。茅台表现是不错的,在没有信心的情况下可以半仓。

5月24日放量阴线之后强力拉升,随后构筑平台,再拉升,最近3天是应该是最后的平台了,后面就是日线级别的下跌,长时间调整。

以后看到类似的手法就要小心点,长阴后又很快拉起,然后构筑1,2个平台,看似洗盘,其实是最后的出货阶段了。

茅台,先说它的优点:毋庸置疑的是基本面非常好,这家公司就是一台赚钱的机器,酿造出来的酒从来不怕卖不出去,客户群也高端。现在喝茅台的人以后还会喝茅台,现在喝不起茅台的,以后发了也有一部分会喝茅台。中国人民越有钱,喝茅台的人也会越多。做为资产配置无疑是上上之远。

缺点:太过于保守没上进心,一直在吃老祖宗留下来的老本儿,酒是不错,别让咱喝茅台喝的光是酒,让咱从茅台里喝出点文化的东西行不?甚至有点堕落,说它堕落是因为它现在几乎贪腐酒的代名词。茅台有钱有资源,股价也贵,想融个资,太简单的事儿,为什么就大力扩张呢?我就说一个简单的点,广告植入,我在不少电影里看“蓝方”“皇家礼炮”“路易十三”等高档洋酒的广告植入,但反观茅台,上一次看见茅台的广告植入是在电视剧《亮剑》里(里面的大官儿喝,贪腐酒路线呗),电影里很少见茅台的广告植入。如果茅台把广告植入到《小时代》这类90后观众比较多的电影里,地球上也不是只有中国人能喝茅台,如果茅台把广告植入到好莱坞的电影里,植入到《阿凡达》《星际迷航》《变形金刚》这类的电影里,我就敢买入茅台持有10年。

以下为技术分析以及操作建议:

这票不太适合短线投机,大趋势还是向上的,没走坏。

下面的图里我给出两条线,股价摸线是分批建,股价破下面的那条线全清,不破就是一直拿着。

保存

应邀平台回答问题,加上这个话题好多朋友也在问,正好老余也想说上几句,因此就有本文。

既然要回答,当然还是要认认真真地回答,这才符合老余看股市的风格。

先说结论吧:

——虽然茅台股价高位放量连跌,但是老余依然相信价值投资。原因和逻辑请详细查看本文。

一、价值投资对比

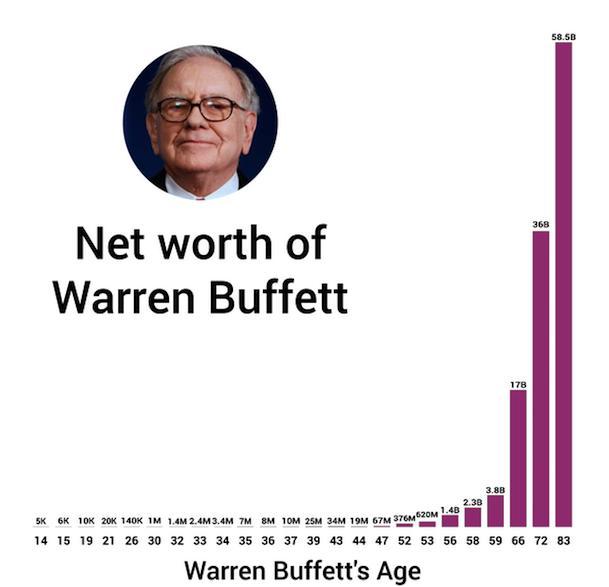

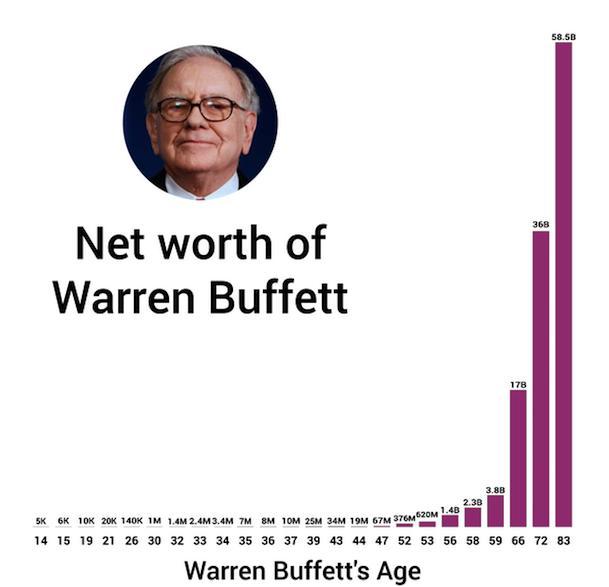

要说贵州茅台是否属于价值投资的优秀品种,自然要数据说话。为此我挑选贵州茅台和上证及大名鼎鼎的巴菲特业绩做对比。

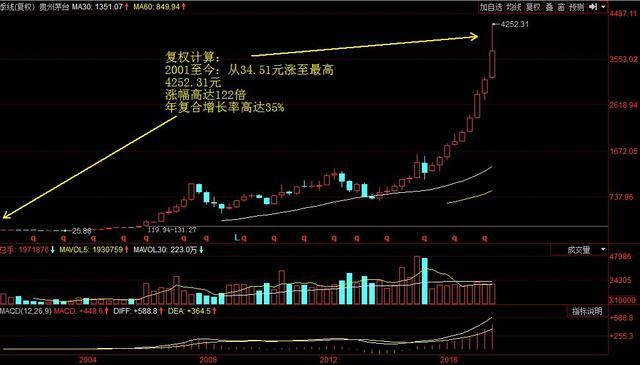

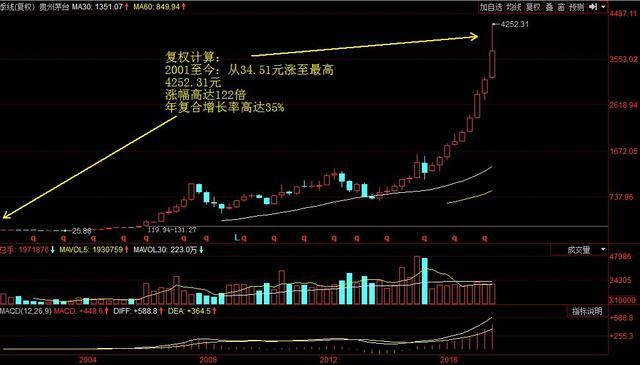

1、贵州茅台

贵州茅台从2001年上市之初的34.51元,涨到现在最高4252.31元,)这是经过复权计算所得),涨幅高达122倍,年复合增长率达到35%。这样的增长率是惊人的,后面看看上证的数据和巴菲特的数据,你就知道原因了。

与此同时,我们知道贵州茅台在这16年间里,业绩翻了50倍,净利润从2001年上市之初的3.28亿,到2016年为167.18亿。

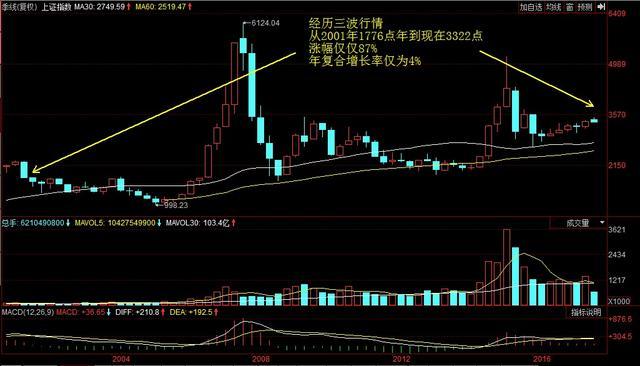

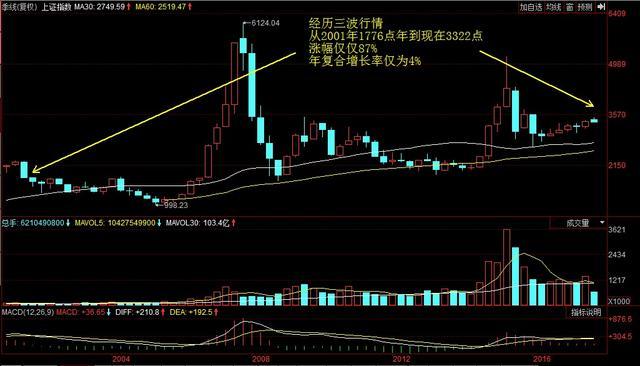

2、上证

同时期,上证从2001年的1776点涨到现在3322点,涨幅仅仅是87%,16年增幅还不到1倍,年复合增长率仅为4%,比存款略微好一点点而已。

可见,贵州茅台和上证年复合增长率对比:34%&4%,贵州茅台远远胜出。

3、巴菲特

巴菲特的伯克希尔公司,过去50年(1965-2014年)通过慢慢“滚雪球”,把公司每股账面价值由19美元滚到146186美元,总增长7511倍以上,年复合增长率达19.4%,远超标普500指数同期的年均9.9%涨幅(同期总涨幅112倍)。

与此同时,其伯克希尔股价涨幅更是惊人,在过去50年(1965-2014年)里录得18261.63倍涨幅。有人就是说,如果投资者50年前在股价11美元时花11万买了1万股巴菲特的伯克希尔公司股票,到2014年底市值超过22.6亿美元,50年总回报超2.05万倍,年均回报高达22%。

再来看看伯克希尔公司给巴菲特本人投资带来的财富,伯克希尔公司总股本165万股,巴菲特持有30%以上,50年间伯克希尔股票给巴菲特本人带来投资收益约3万倍,年复合增长率为23%。

可见,贵州茅台和伯克希尔及巴菲特个人财富年复合增长率对比:34%&22%和23%,贵州茅台依然胜出。

当然这里面存在一个不一样的地方是,巴菲特可是长达50年,而贵州茅台也仅仅是16年,即使如此,长达16年时间里达到34%的年复合增长率,也足矣傲视群雄了!

因此,目前茅台股价高位放量连跌,就将你对价值投资的信念打断,那也未必太过武断,而看了这样的数据,相信你对贵州茅台的价值投资的认知更加深刻。

即使如此,大家还是对这次的下跌忧心忡忡在,下面我们这种分析贵州茅台这波行情的始末。

二、贵州茅台基本面

贵州茅台的股价上涨,其内因肯定来自于基本面的变化。

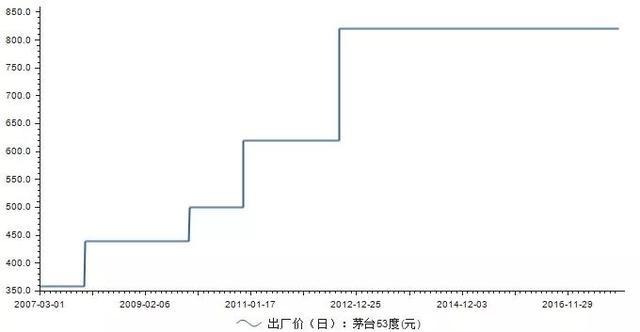

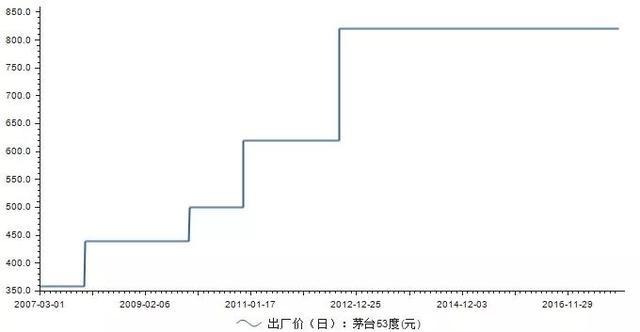

1、价格

首先上看价格,这里有出厂价和零售价的区别。

和贵州茅台的业绩直接相关的出厂价,我们看到自2007年以来,贵州茅台53度飞天茅台先后经过4次涨价的,而最近的一次涨价发生在2012年底,提价至819元。

如此看来,贵州茅台的出厂价格对2017年这波上涨行情应该不是直接的影响因素,毕竟已经过去5年之久。其实秘密就在零售价。

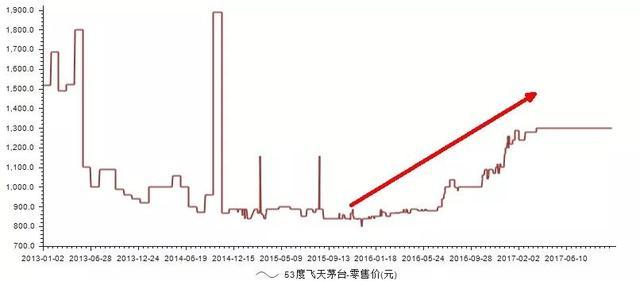

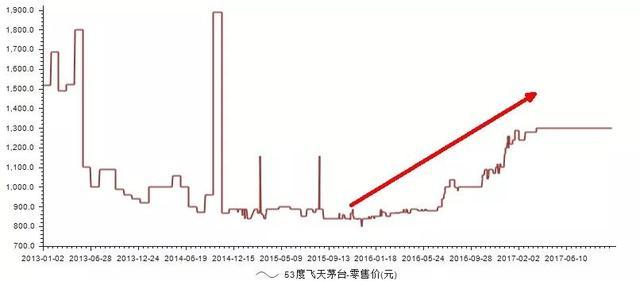

在2013年到2015年间,因为反腐力度,导致贵州茅台的零售价格一直在低位徘徊。53度飞天茅台的零售价几乎出厂价相差不太大,也就是说这期间,其实经销商是薄利的。

而薄利的核心原因则是市场的需求。但是自2016年下半年开始53度飞天茅台的零售价开始上涨,到了2016年10月进入大涨阶段,在春节旺季推动下,到了2017年2月份到了一个高点。也就是说半年时间里,53度飞天茅台的零售价从899元涨至1299元,涨幅高达44%。

巨大的涨幅源自市场需求提升,也源自大家对贵州茅台的稀缺性新的认知。

虽然出厂价未及时上涨,但是随着零售价的拉升,自然提升了出厂的销量,业绩提升也就是自然而然的结果了。

这样的逻辑,基金等机构投资者更是深蕴其道,早早布局,也就有了这波大涨行情。而最终当三季报出来,贵州茅台的净利润增长率达到138%,对于普通投资者是惊讶,而机构投资者早就计算到了。

2、产量

其实聊完茅台的价格,已经能把这波贵州茅台上涨行情的逻辑给说明清楚了。但考虑到其全面性,我们还是要说点其他的方面来强化这里的投资逻辑。

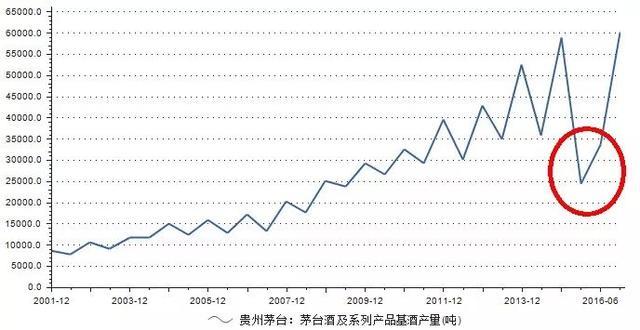

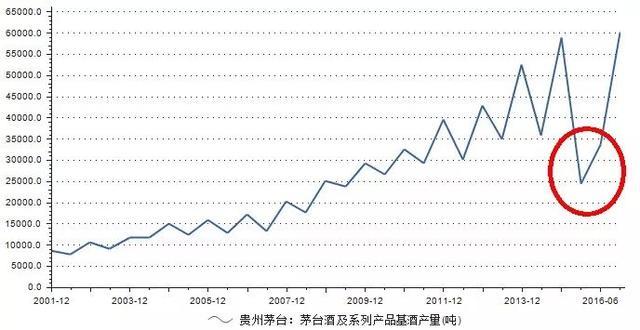

前面提到随着零售价提升,出厂的销量增长是可以预见的。我们这里只有到2016年12月份的数据,我们看到在2015年6月,茅台酒及系列产品基酒的产量出现了一次大的下滑,但是到了2016年12月达到了历史新高,及时修复,正是零售价给以的支持。

对比出厂价最新提价时,2012年12月的产量为4.3万吨,而到了2016年12月的产量达到6万吨,增长了39.5%。

如果说零售价提升对股价有提振作用,直接效果是提升了销量,而销量的提升才是贵州茅台业绩提升的根本所在。

3、业绩

为了更加清晰看到这波行情上涨期间的业绩表现,我们只抽取了2016年6月至今的业绩数据。

我们看到净利润增长率在2016年的增长率仅仅为4.27%,但是进入2017年开始大涨,一季报和半年报,分别增长到25%和31%,到了三季报则增长为138%,如此大的蓝筹,还能有翻倍以上的增速,所以所有的投资者都鼓舞,信心满满,就有了最终贵州茅台大涨的大戏了。

另外,营业总收入同比增长率的情况和净利润增长率很相似,但更为激进一些,因为2016年的增长率就到30%,2017年逐步提升至35%和36%,到了三季报提速到116%。

可见印证了我们前面的分析,即这次贵州茅台的业绩提升不是来自于其出厂价提升带来的增长,而是销量带来的业绩增长。

因为我们看到毛利率2016年到2017年,都是处于90-91%的稳定状态。

4、估值

即使业绩好,若股价已经涨上天了,也就是估值非常高了的话,其实也不足以让贵州茅台再次大涨的。

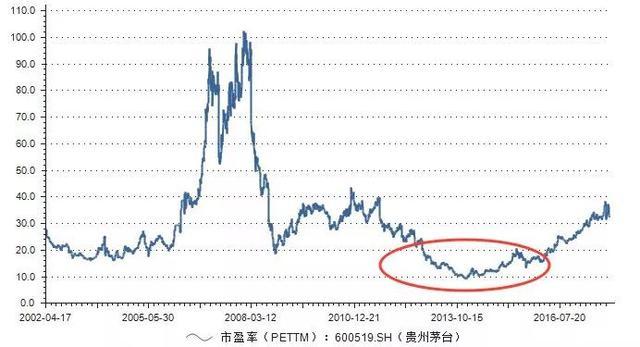

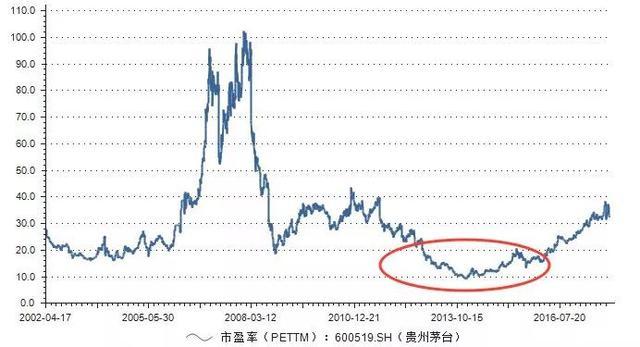

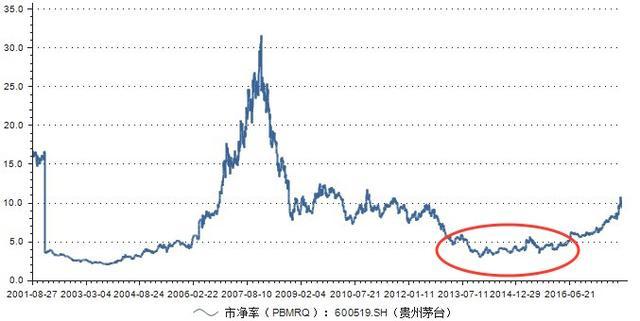

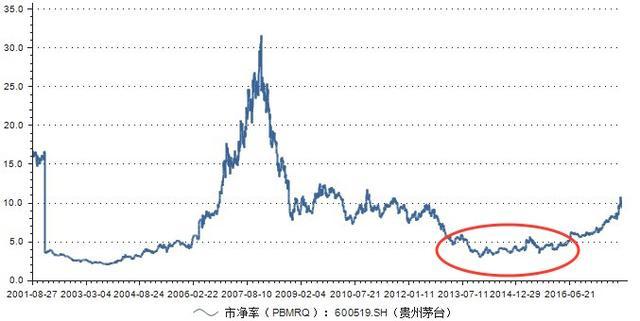

因此我们还的看下贵州茅台的市盈率和市净率情况。

从图中我们很清晰的看到过去16年间贵州茅台的市盈率情况,在2002-2005年间是处于20倍的市盈率,那是2005-2007年牛市前最低估的市盈率。

第二次回落到20倍的时间点还有2008年的熊市,刚刚到达即反弹。

而第三次也就是最新一次回到到20倍市盈率的时间点,则是2012年底,在反腐事件的影响下,更是市盈率跌破了20倍市盈率,最低达到了8.88倍市盈率。今天看了那里可是满满的黄金!

从2012年底到2016年5月份之前,贵州茅台都是处于20倍以下的市盈率中,从前面两次20倍市盈率为低估区域来看,这次也不例外,因此在2016年5月开始突破20倍市盈率开始,在股价的拉动下,以及净利润的提升下,市盈率依然从20倍增长到了目前接近40倍市盈率。

进入40倍市盈率意味着进入了适度高估的区间,因为2009-2011年贵州茅台的股价高点时的市盈率就在40倍市盈率附近。

另外一个指标则是看市净率,我们看到在2002-2004年熊市低迷期间,贵州茅台的市净率跌破5倍,而最新一次跌破5倍市净率正好就发生在2013年到2016年上半年期间。

其实和市盈率的低估期间相差不大,而现在市净率已经到达10倍,和2009年到2011年的牛市高点的10倍市净率差不多了,因此当前的贵州茅台显然也就进入了高估区域。

通过市盈率和市净率,这两个最为简单而又最为有效的估值数据分析,很容易就能解释了,为何近期出现了贵州茅台股价连续放量下跌的原因了。因为到了这里,价值投资已经有了巨大的分歧,股价分化也是情理之中的。

三、贵州茅台技术面

基本面谈完了,接着要谈下技术面。

1、日线

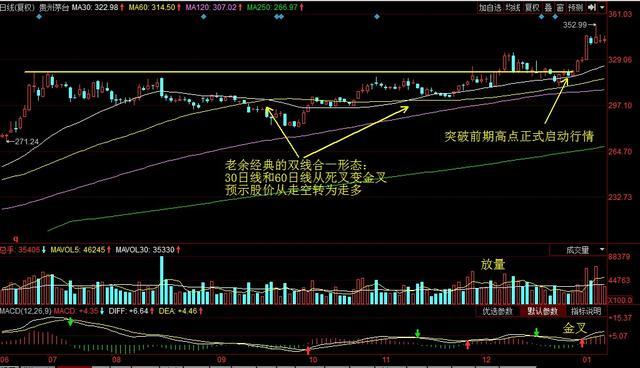

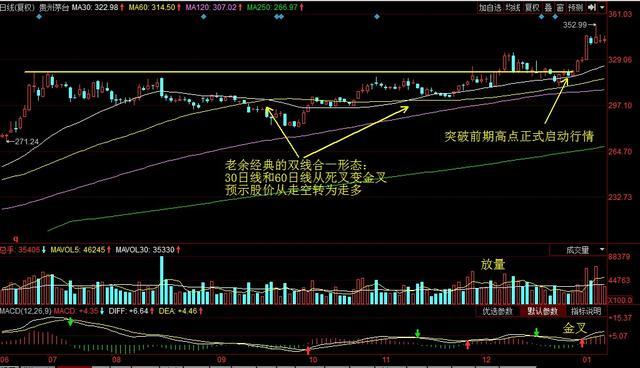

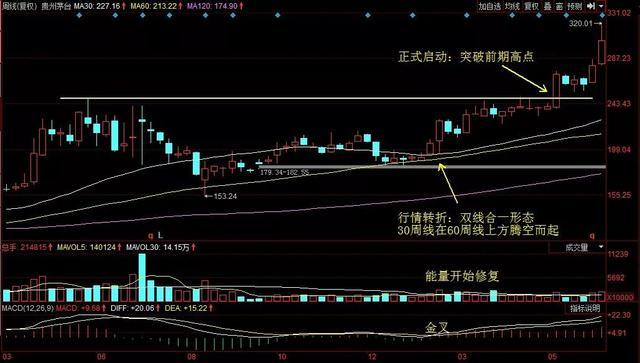

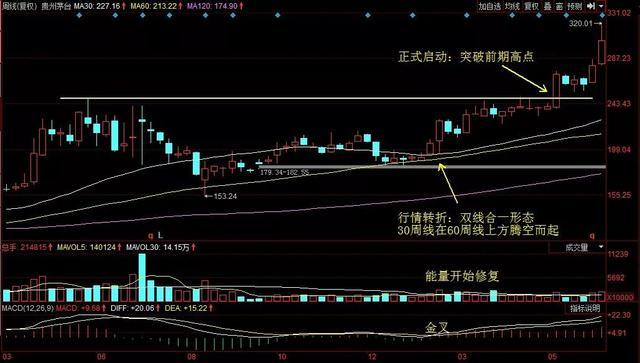

在老余看来,贵州茅台这波行情的启动点不是在2017年,而是2016年12月份。

贵州茅台的股价在2016年7月份到达阶段性高点后,开始徘徊不前,一个长达4个月之久的横盘整理形态,期间30日线和60日线从死叉也逐步转变为金叉的状态。

而股价也开始从走空到走多,出现了我们经典的双线合一的形态。之后股价逐步回升,12月底连续2个小阳突破了横盘整理的前期高点,宣布了行情的正式启动。

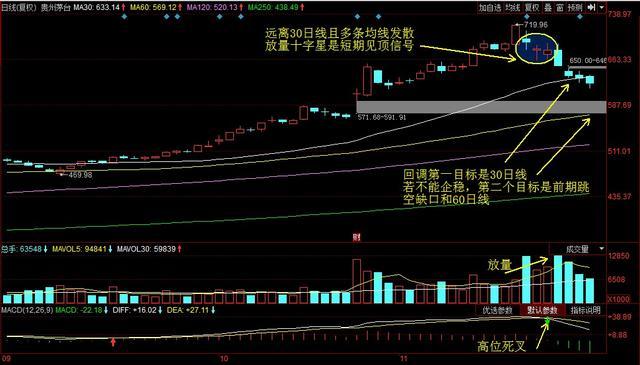

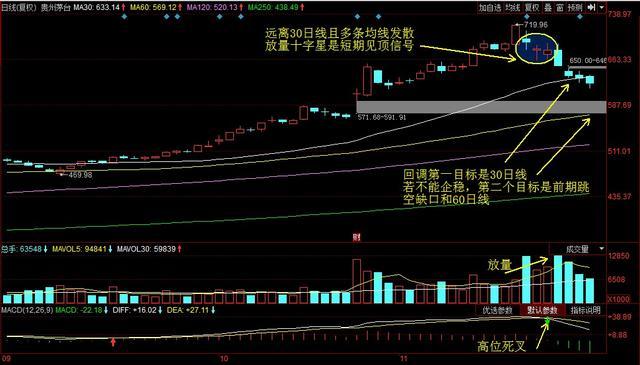

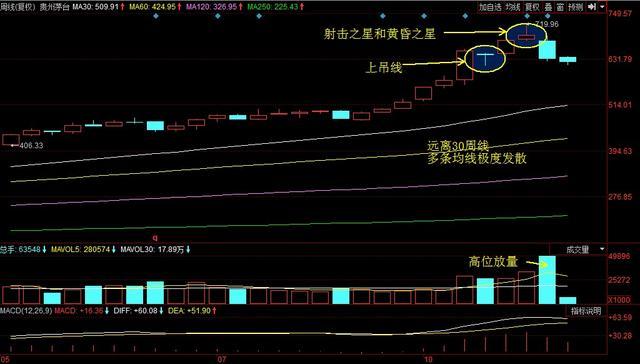

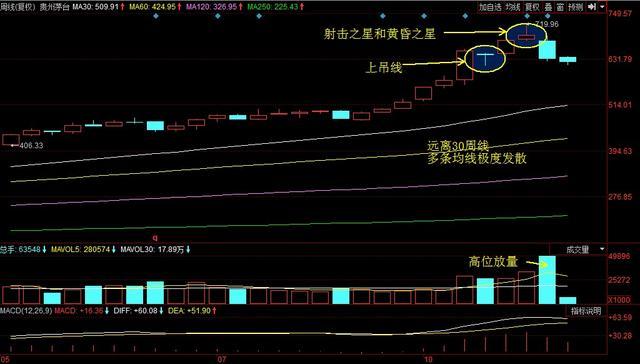

经过了将近1年的长长上涨行情,近期出现了连续大跌,看回技术图我们发现大跌前其实出现了一个短期见顶的信号,分别是:

——远离30日线且多条均线发散; ——连续3个放量十字星是短期见顶信号; ——MACD高位死叉;

这些影响构成了贵州茅台短期见顶的强有力信号,出现连续下跌是可能的。此时叠加我们前面提到的市盈率和市净率分析来看,目前已经进入高估区域,所以叠加基本面和技术面信息,连续大跌就更加合情合理了。

而按照我们以往的经验,贵州茅台回调的第一目标是30日线,也许获得一定的支撑,还有一个反复的行情,或者努力来一波最后的拉升出货行情。

若不能企稳,第二个调整的目标则是到前期跳空缺口和60日线附近了。作为大蓝筹,而且众多基金机构都身在其中,继续大跌可能性降低了很多,但又想再来一次前面的大涨行情,短期暂时也看不到了。

2、周线

周线行情比日线更容易看清楚。

周线的启动比日线更早,早在2016年6月30日一个大阳周K线,突破了前期高点,正式启动一般一波上证行情。

而均线上30周线在60周线上方腾空而起,叠加双线合一形态,MACD金叉,都是预示行情的启动。

请点击此处输入图片描述

而近期周线见顶的信号,则是出现里11月3日该周K线为上吊线,之后,11月17日是射击之星,以及组成的黄昏之星组合,这些都是见顶的信号。

股价已经远离30周线,而且多条均线极度分散,如此高位情况下成交量依然持续放量,最终出现股价下跌是技术上的必然选择。

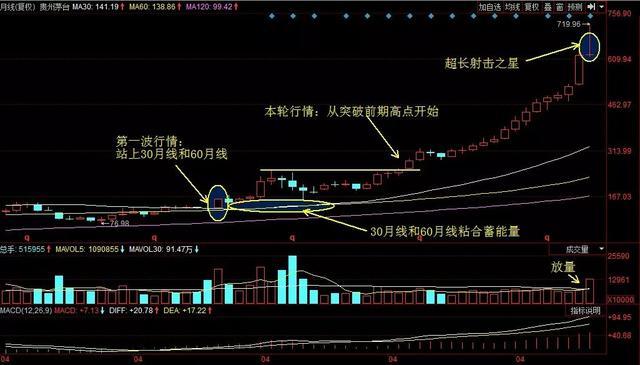

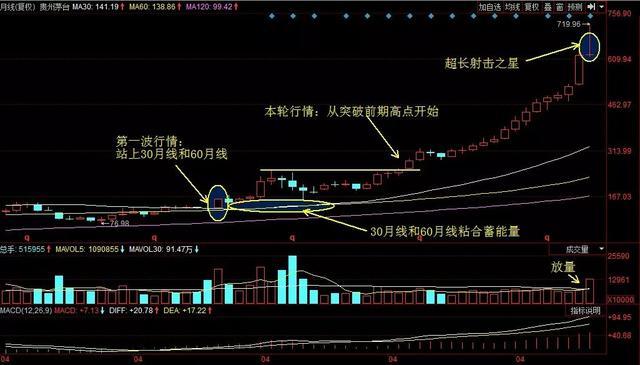

3、月线

月线上解读这个技术面更容易,启动点和见顶点都可以在一张图中体现。

月线级别的行情启动点其实更早,早在2014年12月的月K线站上了30月线和60月线上方,启动了第一波行情,那正是2015年牛市行情发生时期。

而第二波行情则是2016年6月,一个大阳线突破前期高点,准确说正是历史新高,启动了这波大涨行情。启动前30月线和60月线粘合很近,储蓄了很强的能量,也为这波波澜壮阔的大涨行情奠定了技术上的强有力基础。

月线上经过了14个连阳,最近的11月出现了一个超长的射击之星,成交量同步放量,因此预示短期见顶信号。

可见,经过日线、周线和月线的分析,我们都可以发现出现了见顶的技术信号,叠加前面我们提到的市盈率和市净率已经处于高估区域,出现短期调整就无法避免了。

四、小结

因此回到这波贵州茅台的上涨行情中,我们发现:

1、基本面加速度,销量提升叠加零售价涨价,业绩超越预期; 2、其实还有外力推动,在MSCI推动,白马大蓝筹抢筹,尤其是贵州茅台这类稀缺品中。 3、最终多方的参与下,导致技术上共振,推升了这波大涨行情。

看到这里的朋友,肯定会说,不过是事后诸葛亮。这里特意提醒下,其实这里讲的逻辑、方法,贵州茅台不过一个代表性的案例而已。这才是我们花了这么大力气写了这么多笔墨的真正原因。

套用同样的逻辑和方法论,你也有可能找到下一个贵州茅台这样的长线牛股。

关于价值投资,老余看股市的理解是这样的:

1、业绩绩优股,最好能持续增长,超过30%-50%,乃至100%。 2、产品能穿越周期,行业属于弱周期,有着很强的行业壁垒和护城河。 3、技术上不能一味的持股,而要结合业绩情况进行波段操作,只是这个波段很长,不是三五天,也不是3-5周,也不是3-5个月,而是长达3-5年,乃至10年以上。

因此,相信价值投资的前提是,你得有一个价值投资的正确理解,好好回味贵州茅台这波大涨行情吧。

——我是老余看股市,比学院派懂点技术,比技术派懂点研究,比“大师”略懂散户,只做强势股中的价值投资。