怎么看待美的集团000333这只股票?

如果说故事,美的000333从来不缺乏故事;如果说名头,美的从不缺名头,如果说美好,美的亦从不缺美好。天高路远,一路走来,美的虽有波折,但总体确实在曲折上升,流畅地曲折上升。那在A股低位久久徘徊的当下,美的的上升之旅还能延续多长呢?

此前我们在《股市平常处不会失手的伏击》一文中,讲过传统企业的伏击价值。美的集团无疑是小家电行业这一传统行业的多级巨头,为何说是多级巨头呢?美的的东西,虽说不上样样拔尖,却样样都有笔可书,同时依托强大的销售及广告系统,样样都变得可圈可点。

这有点类似于QQ/微信之于腾讯,淘宝/支付宝之于阿里,中文搜索之于百度,先发建立起来的群众基础,使得模仿创新之模仿、之创新,只要过得去,就容易在大牌、大公司的产品服务能力及公信力的潜意识影响下,后来居上。

在这个意义上,阿里、腾讯、百度、美的的生命力,其在于建立在社会创新能力基础上的模仿创新能力,其生存根本在其已经建立起来的群众基础及其衍生出来的物质基础、人才基础、资本基础、市场基础。这个社会创新能力,是其增值的关键,守住了群众基础,就守住了生存的根本。

故即时通讯是腾讯要守住的,电商支付是阿里要守住的,中文搜索是百度要守住的。而于美的,其小家电的销售网络及品牌服务体系是要守住的。何意?只要不乱嫁接或拔高,动摇根基,摇钱树就依然是那棵摇钱树。然树,杆有其高,叶有其茂,花有其繁,果有其硕,万物皆有其限。这是我们看待美的起起落落的基本态度。

实际上,美的的股票其难论走势已经来到了涨势的第七段,在前段或第五段太长的情况下,第七段是极容易构成调整段的。就算不如此,那么七段过后,就要来到难论九段规则的极限约束了。如果第七段不构成调整段,那就意味着美的就会在当下接力走出一波两年以上的超级牛市。实际上,美的000333的股价能够突破2015年带成交量的大盘牛市节奏下的高点,大涨就不可避免了。

只是当下的所有调整,我们需要明白自2016年以来,美的所有的拉伸、回落及其高点都没有放量特征,这是基本的长牛特征。将来所有的调整,只要依旧保持这个特点,那我们就依旧可以长期介入,长期持有,长期折腾。就算将来的调整力度拓展到月线周期,也是如此。只要上面说的增值及根基逻辑不动摇,这一切的走势配合,就有了其根本依托,你就能完成《股市平常处不会失手的伏击》!

更多技巧尽在:

攀缠锋祖博客 - 难论系操盘手之家

相关文章:

攀缠锋祖:上海机场600009标准的月线趋势操作! 攀缠锋祖:宝钢股份600019之操作节奏! 宁波联合一方水土600051

在於你用什麼態度去投資,如果你是希望分得股息,那麼應該分析所有a股標的,針對了持續行業分配資金,如果是價格博弈,消費類目前依然屬於擴內需階段,但是擴內需不是應該看基建嗎?

美的以空调起家,现在产品囊括了几乎所有电器。此外收购了世界机器人四大家之一的德国库卡,正从家电巨头向科技集团转型。

美的不是单项冠军:

主营产品空调次于格力排名第二洗衣机和冰箱次于海尔排名第二厨卫电器次于老板、方太等细分领域巨头小家电产品种类繁多,也不是样样第一

虽然不靠单兵作战,可合在一起就是组合金刚。凭借强大的品牌、渠道和管理,市场无出其右。

我想了许久,很难找到美的个性鲜明的地方。它每项都挺好,但又不是独树一帜,有点像个三好学生。

一、股息率2.5%的股息率堪比余额宝,哪怕一年股价不涨,你也不吃亏。

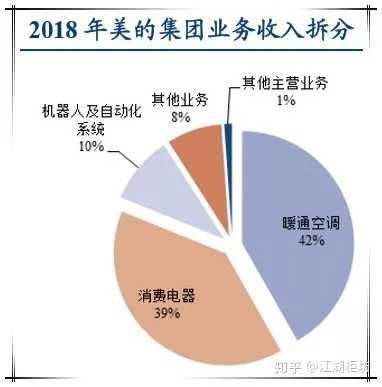

二、公司收益增长动力美的收入构成:空调、消费电器和机器人三足鼎立。

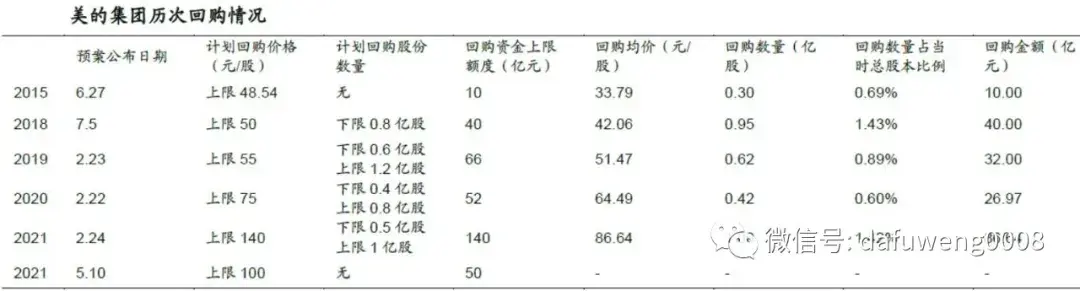

三、股票回购

美的是2019年中国股票市场上回购股票最多的企业,总额达到72.49亿元。

股票回购说明了两件事:一是公司对自己未来充满信心,二是重视回报股东。这已经说的很明白了,不需要再做什么解释。

四、公司利润增长史

利润是指出股价的核心。公司近5年净利润增长率在15%-20%之间,对我而言这是一个再好不过的稳定成长型企业的标准区间。不高不低,恰到好处。太高不可持续,太低动力不足。

据券商预测,公司未来利润增速也在15%左右。

另外一个重要参考是外资北向资金。

1月20日,美的外资持股比例达到28%,根据国家规定,暂停接受外资买盘。

另一方面,由于受到购买限制,美的股票也被从全球标准指数系列中删除。

综上所说就是之前把美的买爆的外资现在只能卖不能买了,股价短期承压是肯定的。

外资注重价值投资,它的操作无非是给美的股票的价值属性增添背书。

看你投资这个票的目的了。

如果只是为了分红,确实可以,高股息率。业绩稳定,营收也还可以,而且公司还各种回购自己的股票。长期拿着也不是不行。

如果是为了挣钱,俗称炒股,那还是建议换一个高成长的行业吧。

美的是跑不出什么超额收益的,也就是比银行理财啥的强一点点,比股票风险低一点点而已。

那还要适当的做一点波段 ,低买高卖做差价才可以。

2021年6月17日。近期美的的股价还可以,不算贵,可以适当配置一丢丢,但是吧,不建议重仓。

如果大伙经常复盘外资的“重仓股”的话,其实你会发现一个现象:就是老牌白马股“美的集团”经常在十大重仓股之中。

如下图所示,是大富翁统计的截止今天,外资持仓A股的前十大重仓股:

美的居然屈居茅台其后,且位于五粮液、宁德之前,其实不免有个疑问:家电行业的发展瓶颈,在外资的择股体系中仍然具备较长期的配置价值吗?

不弄懂这个,买美的无从下手。

此前,大富翁对于美的的基本面,有过多角度的拆解,去年发在公众号上的,文章链接如下所示:

《美的集团①》《美的集团②》

虽然其中的数据,和季度分析策略,有时滞性了,但是其中的基本面框架分析,尤其是我对标格力电器的分析思路,仍然有一定的参考价值,可以窥测家电这个行业在现在这个时期所配置的价值是否仍然存在。

简而言之,无论格力还是美的,都过了成长性最辉煌的时刻,作为现金奶牛,美的除了大手笔的买入自家的股票进行回购,并且同时彰显管理层对公司未来的“看好”信号的释放之外,美的和格力目前都在谋求转型,原因很简单,“家电”这个传统行业,装不下他们的内生性经营发展了,以及可接力式的业绩增长,这在国内原有家电传统路径上已经可以看到头了,而现在美的的业绩“新的增长点”主要集中在了2块主营业务范围上:

其一是,家电主业,拓展至海外,尽可能的在全球家电领域扩大市占率,发挥原有家电业务的优势;

其二是,多元化发展,探寻跨此前主业的新业务的业绩增长点,这个有风险、有投入,但是没办法。格力还在匍匐前进,股价处于大的横盘震荡区间,而美的开始进攻“新能源汽车”了。

对于美的的新业务,这也是下面我想来梳理的,对该股的最新基本面变化的跟踪:

上个月18号,美的召开的“汽车零部件发布会”,宣布“电机驱动、热管理、辅助驾驶”三大汽车产线开始投产。

时间再拉回到2018年,伏笔就是当时成立了“威灵汽车部件公司”,把此前在“白电核心机电部件领域”的技术,拓展到了新能源汽车领域,并当年就开始在上述三大产线上开始产品布局,从营收数据来看,这块的收入规模截止目前约数十亿。

没办法,“家电行业”的拓展空间太小,即使出海,在国外的业绩增长空间也没有太强的持续性,所以,传统白马只能谋求转型,多点业务布局,助力内生性业绩增长,至于新能源车的布局,主要就是做的TO B的业务。

从当前美的的多元化战略来看,大富翁认为,它的核心思路类似于当初电器时代的美国GE公司和德国的西门子公司,主要针对科技&数字化时代的多元化布局。

但是业务架构上有一定疑问就是:目前的TO B新能源车业务,和此前的TO C家电业务的协同性不强,唯一能做的就是,由TO C业务的积累向TO B业务输出治理结构、管理能力,同时TO C业务可以提供充足的低成本资金去试错。

目前股价角度看,国内的家电市场需求低于预期,同时上游原材料成本存在涨价的压力,因此,综合变现就是短期股价的持续回调。如果说,在众多外资机构把美的集团当前仍然纳入“重仓股”的角度看,那么,机构的视角是至少“看好该股当前的基本面稳步发展”,同时对“新业务的业绩增长存在一定的看好预期”,所以才会目前外资持仓市值中美的暂居榜二。

外资,在A股市场中,具备一定的定价权,再加上美的内部上半年持续的大手笔回购并注销股票的角度看,这只个股,在短期跌不动后,可以配合半年报做一个阶段性的配置。越跌,性价比越高,因为估值逐步在降温,如下图所示。

————

*备注:以上非荐股,仅投研探讨,不构成买卖意见。