中国船舶:一个月暴涨70%,“疯狂”的造船究竟怎么了?

9月1号开盘之后,中国船舶迅速拉升至涨停,封单6万手。而这已经是短短的不到一月来,中国船舶的第四次涨停,从低点至今股价涨幅超70%。

过去很长一段时间来,大部分“中”字头企业都是姥姥不疼,舅舅不爱的状态,为什么中国船舶却突然受到追捧呢?

01

航运周期的到来

另一家上市公司中远海控很可能给我们答案。中远海控主要负责集装箱和散杂货的运输、码头装卸等业务,2021年上半年业绩惊人,凭借371亿净利润让公司市值直冲3200亿,简直是“芜湖”起飞。

如此“劲爆”的业绩要归功于疫情下,美国核动力印钞机马力全开,全民大撒币,消费品需求空前旺盛;但全球供应链停摆,订单涌向中国,带动中国出口连创新高;再叠加苏伊士运河堵塞这类黑天鹅事件,国际航运运力空前紧张,推动航运价格大涨。

这也能从反应航运运费的波罗的海干散货指数看出,该指数从2020年二季度起连续大涨,今年以来更是突破4000点,一度创下自金融危机以来11年新高。对比10年还是三千点的A股,这真的让人实名羡慕。

航运价格大涨,但因为造船的周期相当长,现在下单新船起码需要两年时间才能交付,运力空缺短时间恐怕都难以填补,所以说航运周期来了。

图片来源:东方财富网

02

航运赚钱了,船东们来买船了

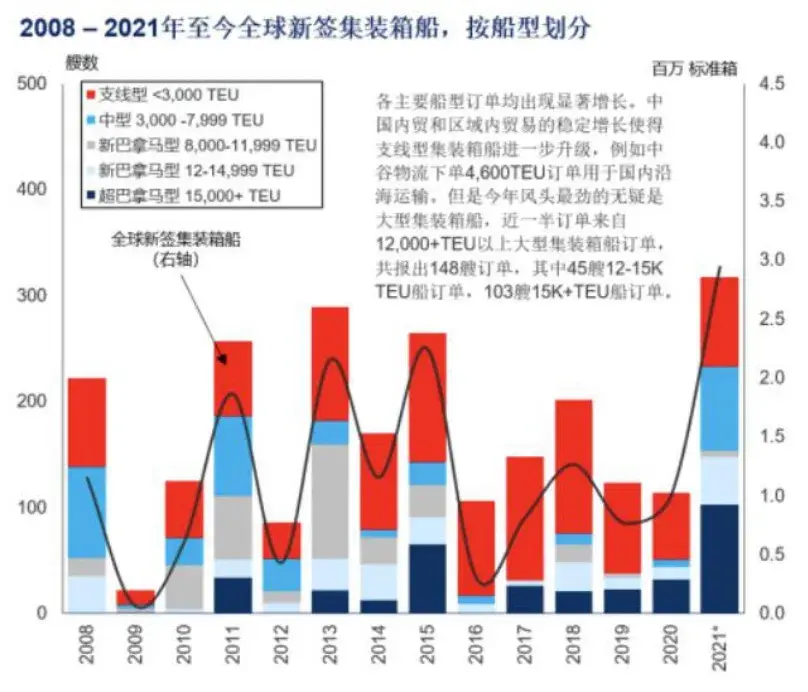

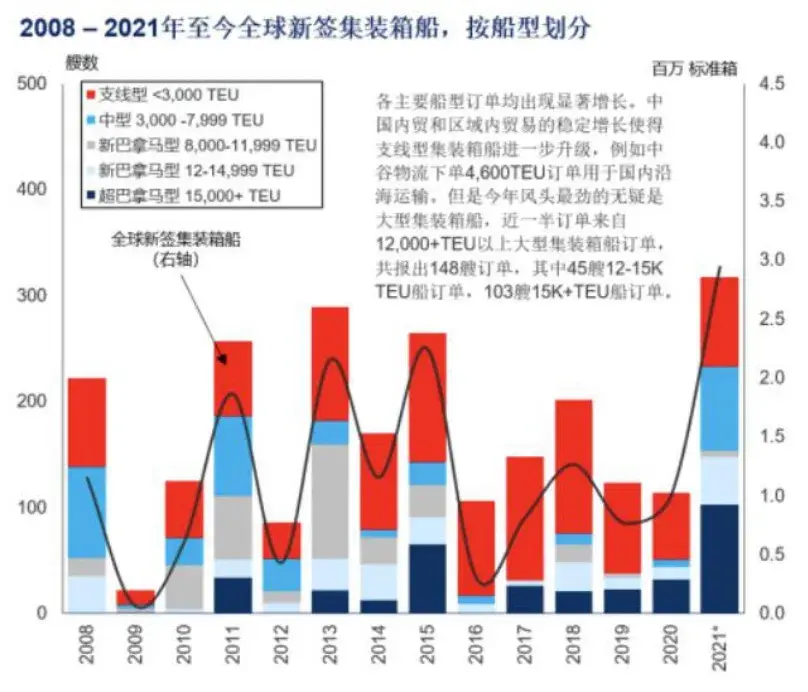

高需求、高运价自然诱使船东增加新船订单。根据克拉克森研究的报告,2021上半年受益于集装箱船订单的显著增长,全球共签订776艘新船,合2,402万修正总吨(是在船舶内部容积基础上考虑船舶复杂度而算出的,更能正确反映造船工作量大小),是近七年以来最高半年水平,较金融危机以来的平均签单量增长39%。

图片来源:克拉克森研究

全球造船业经过不断“强强联合”,从2009年高点的934家活跃船厂(手持订单中至少有1艘1000修正总吨以上船舶),减少为2020年底的360家,减少了2/3。目前,造船高度产能集中,基本上被东亚三国中韩日所控制。

其中中国三大指标国际市场份额均保持在四成以上,造船完工量、新接订单量、手持订单量以载重吨计,分别占世界总量的 44.9%、51.0%和 45.8%。

造船业升温,自然的,中国造船厂的春天也跟着来了。

03

苦等多年的“中国神船”

8月24号中国船舶集团(此“船”非彼“船”,中国船舶集团是国务院新设立的机构,不是我们的主角中国船舶工业股份,即中国船舶)宣布,通过国有股权无偿划转方式取得中船工业集团及中船重工集团 100%的股权。

这项交易事项标志南北船合并进入实质性操作阶段,翌日,中国船舶也随即涨停,中国船舶甚至还在自己的微信公众号上面炫耀一番,那这是为什么呢?

图片来源:中国船舶官方微信公众号

1999年原船舶工业总公司拆分成,中船工业集团与中船重工集团,即俗称“南北船”。中船工业集团,即北船,拥有我国最全船舶产业链的业务布局,从军民品设计、配套、建造、到修理与改装都有布局。辽宁号以及后续的山东号航空母舰都是由北船旗下的大连造船厂完成。

中船重工集团,即南船,现有六大业务板块,包括:造修船、海洋工程、动力装备、机电设备、信息与控制、生产性现代服务业,大名鼎鼎的江南造船厂就隶属于旗下上市公司中国船舶。

南北船经营上各有侧重,但作为一个藤上结出来的两葫芦,常年以来互相内耗严重,缺乏发挥互补和协同效应,存在各船厂行业定位和主建船型不清晰;重复建设低端产能,过剩产能严重;国际竞争力不足等问题。

所以从2015年开始,就一直有声音希望南北船合并,减少内部竞争,此后2019年“两会”确定要合并,直到现在终于踏出千里的第一步。

而中国船舶所属江南造船、外高桥造船、中船澄西、广船国际和中船动力集团五家企业,业务规模最大,占国内份额的30%左右,实力最雄厚,南北船合并,业务重组之下将使其竞争格局大大优化。

04

过去业绩有点难看

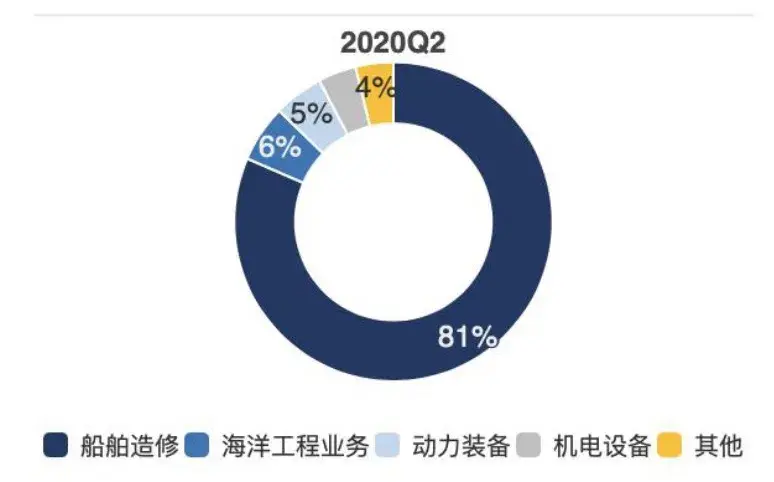

中国船舶“司”如其名,旗下主要业务就是船舶修造、海洋工程、动力设备、机电设备,分别占据营收近80%、6%、5%、4%,船舶造修决定中国船舶业绩。

图片来源:「财报罗盘」智能财报分析系统

与可能的光明未来不同的是,当下中国船舶业绩真的一言难尽。

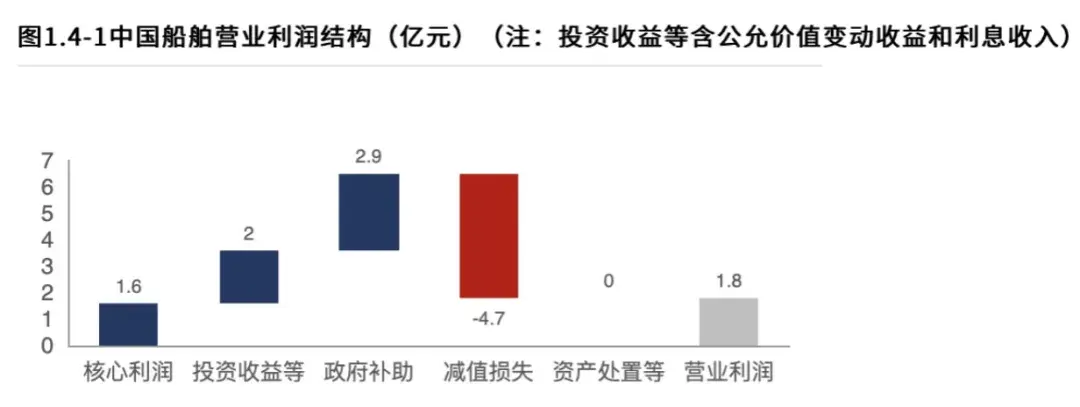

根据最新发布的2021年上半年报,中国船舶上半年的净利润虽有近2.6亿,但是其本身的扣除非经常性损益的净利润是负的,也就是主营业务并没有赚到钱,最后全靠近3亿元的政府补助,才扭亏为盈。

而且作为典型重资产行业,往往有数额不小的刚性的资产减值,也就是不管经营好坏都要扣掉的部分。例如中国船舶固定资产225亿,上半年就产生4.7亿资产减值。细查利润表,本来折旧摊余前利润还勉强为正,一减值就瞬间变负了,这减值损失的大红柱子真是吓人啊。

图片来源:「财报罗盘」智能财报分析系统

仅仅这样倒也不足为怪,实际上中国船舶在过去十年扣非净利润都是负的,也就是说过去十年主业都不赚钱,在亏钱这件事上一直发挥稳定,从不失误,真的是给大哥跪下了。

图片来源:东方财富网

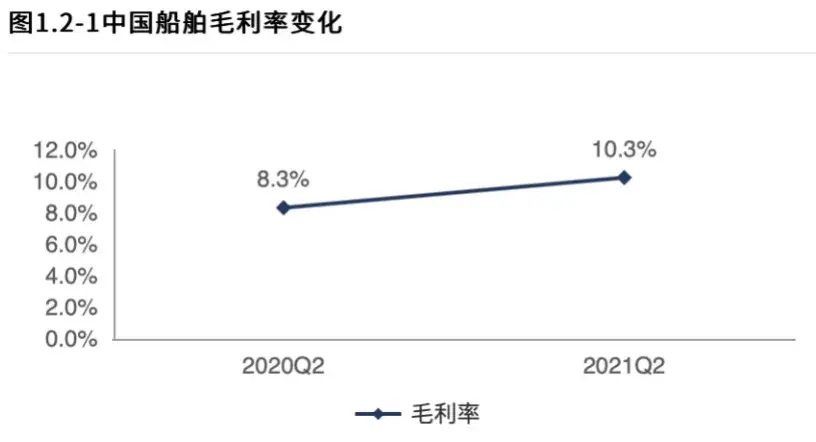

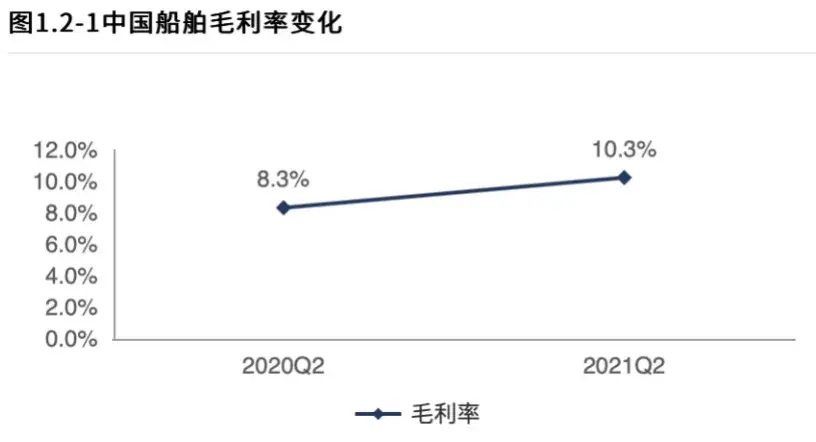

再来看看中国船舶的毛利率,尽管2021年毛利率有了显著提升,但整体毛利润率只有10%左右,造船业确实是一门“苦生意”。

图片来源:「财报罗盘」智能财报分析系统

同样惨不忍睹还有经营性现金流,过去的经营现金流一直上蹿下跳,仅仅2017年和2019年保持正数,其他时间都是负数。

图片来源:东方财富网

不过人生不可能是大起然后一直落落落落落的。2021年上半年,受承接新船订单同比增幅较大,船舶等产品收款同比增加所致,经营活动净流量为-10.02 亿元,同比增加 64.07 亿元,账上货币资金同比大增近30%,至少是狠狠的回了口血。

05

可能的底部反转?

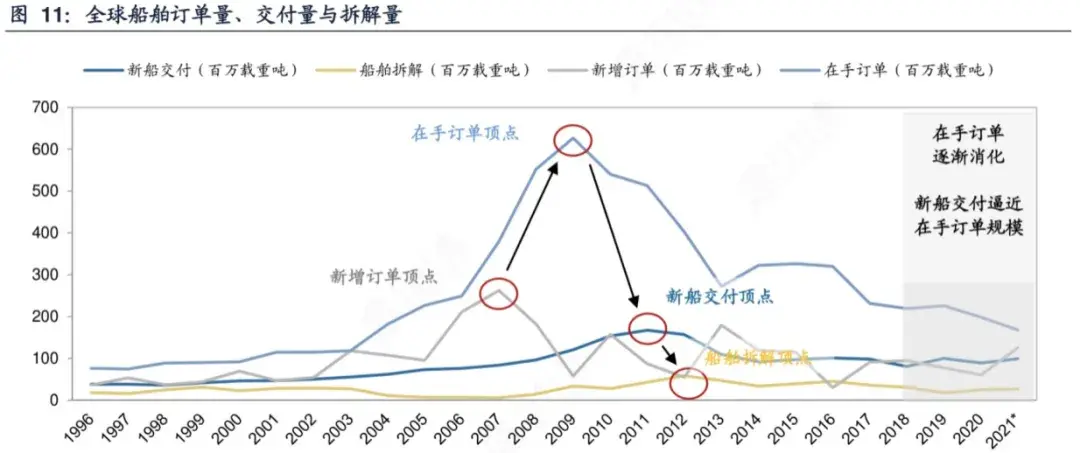

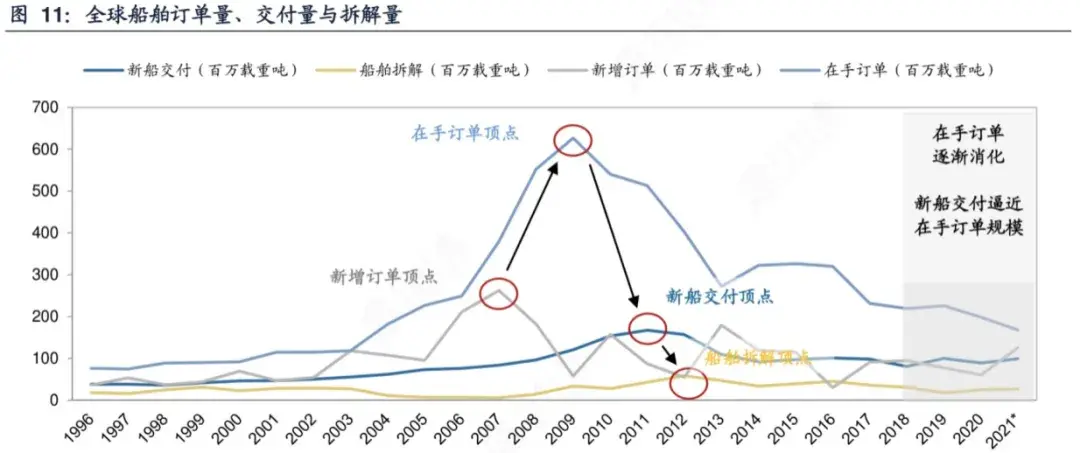

从行业上看,从2007年的船舶在手订单顶点6亿载重吨之后,整个船舶行业的在手订单就不断下降,在手订单规模不断被消化,目前实际上已经接近每年的交付规模,订单有明显的“补库”需求。需求端回暖,促使新增订单将出现快速提升。

图片来源:广发证券

全球平均船龄达到史高点,更新需求涌现。从2018年至今,新交付船舶占比连续处于5%以下的水平,致使全球船龄处于波动提升趋势中,从2013年的18.9岁开始上行,至2021年,全球船舶(统计口径为总吨规模大于100吨的船舶)平均年龄为21.64岁,达到2005年以来的高点,或表明部分船舶在超期服役。

而在海运需求恢复,需求端改善的情况下,对运输效率更高、性能更强的新船的需求偏好会更强,因此预计未来新增订单增长趋势有望持续,未来长期预计将恢复至7%-8%的水平。

同样的,环保问题也将促进船舶加快老旧船只更新。船舶航运业带来的环境污染问题受到国际社会的高度关注。国际海事组织(IMO)一直致力于推动航运业的温室气体减排工作,不断制定和出台各项防止船舶污染环境的强制性规定,改善新船和现有船的技术和运行能效,发起研究开发替代性燃料等新技术的行动。

整体看的话,随着当下国际航运的火爆和在手订单的增加,中国船舶已经暂别“存量”困境。放在更大维度看,南北船合并合后中国船舶的行业竞争优势更加明显。而旧船逐渐替代和环保政策下,都可能给中国船舶带来更加持续稳定的增长点。

结语

当前中国船舶只有1200亿市值,拉长时间线,距离2015年的股价最高点还相距甚远,才从底部中走出的“疯狂”造船很可能只是一个开始。不过,前景迷人,也要小心风险,“高处”可不胜寒呢。