美锦能源股票还能拿不,15进的?

新高还在后面,放心拿!

美锦能源主力从六元多开始建仓拉到十五元多,在高位时主力唱多,故事多,把只有占4%

美锦能源主力从六元多开始建仓拉到十五元多,在高位时主力唱多,故事多,把只有占4%利润氢气吹得天花乱坠,中报显示增加有49%散户进去了,各路庄家出来了,剩下一地鸡毛。现在该股从高位下跌回归途中,正好逢公司基本面,消息面利空不断,股价还会继续加速下行,小反弹后又下行,链接式下跌,没有主力的票靠散户是拉不起来的,打到十元下方,估计才有价值,因为煤炭价格在下半年景气度会高点,这样才有主力资金重新低吸,等到明年才会有机会。

作者:招财广进地玉怜花

来源:股吧

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

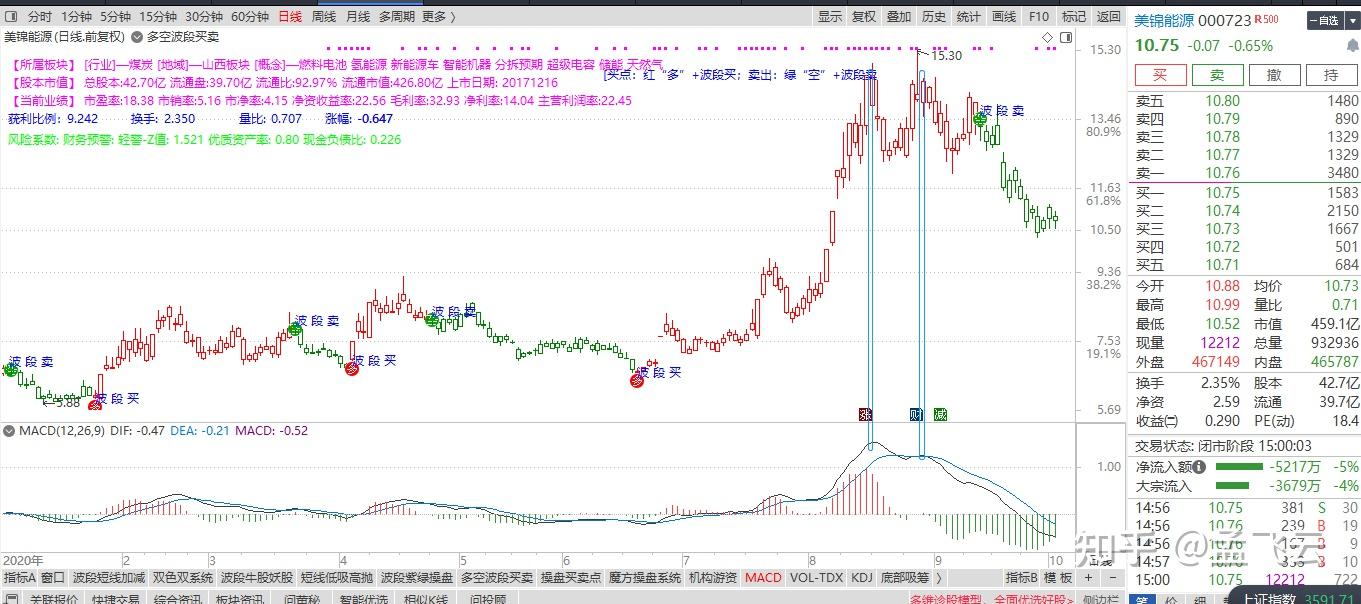

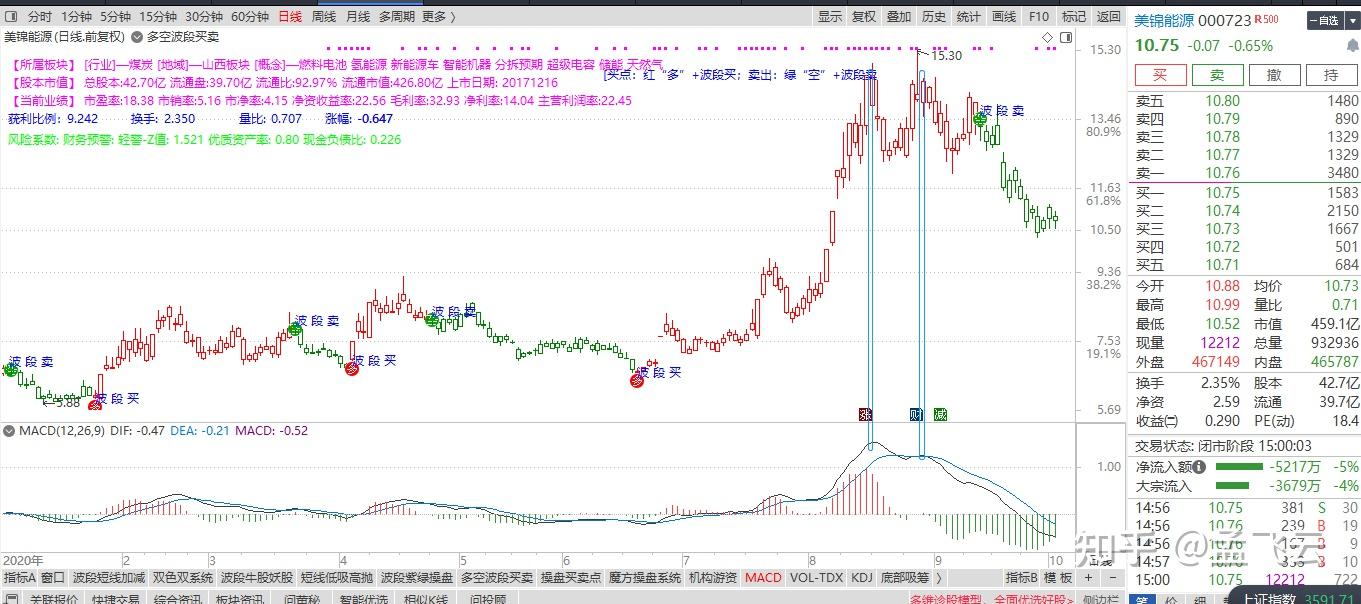

你看你15元,怎么又买在最高点了呢?很奇怪,很多散户就是会买在最高点上,那么高了,为什么还要去买进呢?买进就下跌,一跌就被套,被套不割肉,抗着看着亏损扩大!

目前看,可能的支撑位在10元左右,亏30%,况且谁说支撑位就一定会获得支撑反转呢,要是大势不好,继续下跌咋办?

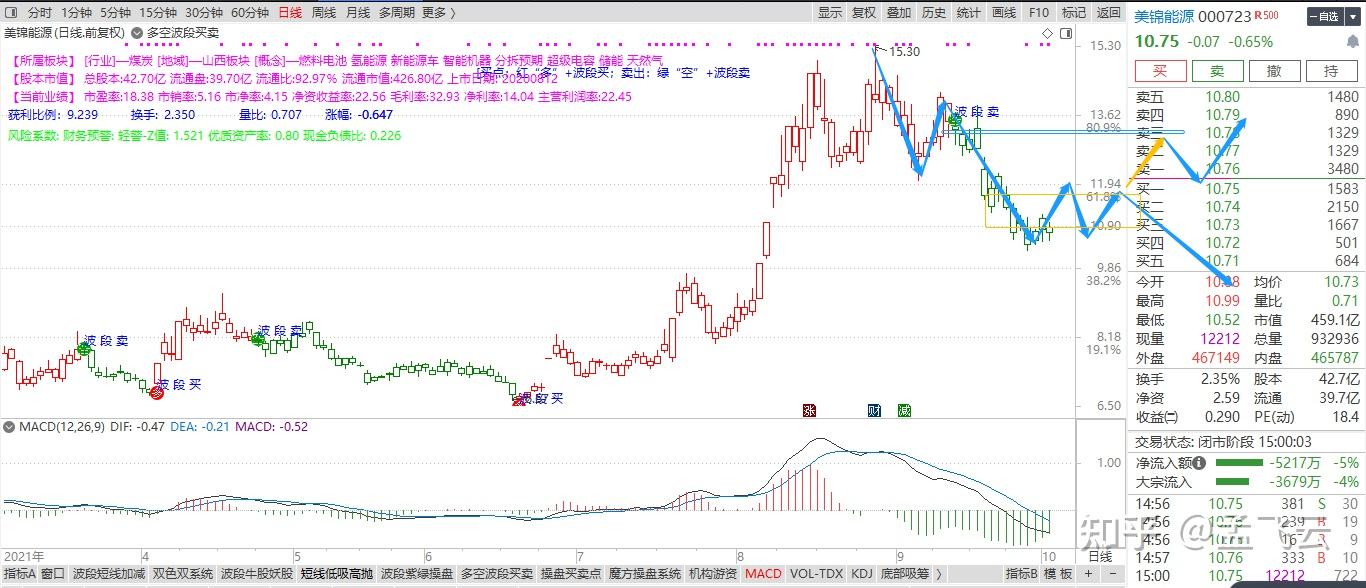

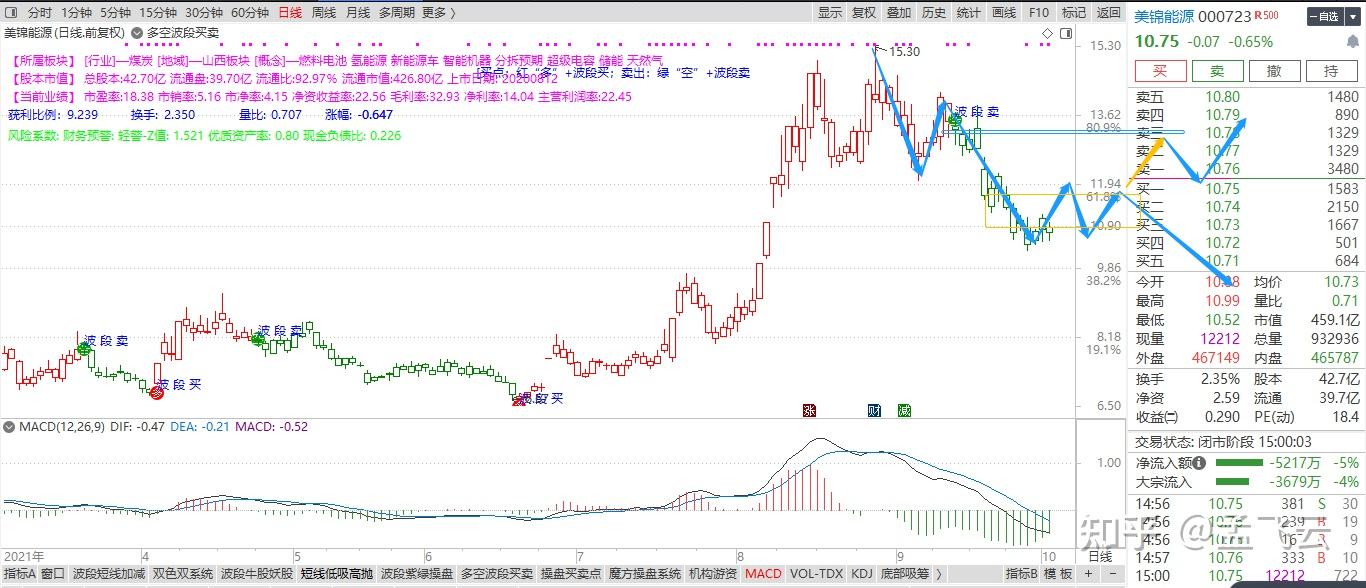

做股票投资,讲究“买点买,卖点卖”,不动技术就学,没时间学就借助一些比较有效的工具。

你看,高位冲高回落就是减仓卖出信号,头肩顶形成,右肩形成转跌就是逃命机会。

顶背离懂不懂?顶背离后趋势容易翻转知道不?趋势反转,波段下跌,长期下跌,知道不,知道要不要及时割肉。

若有反弹,再看强弱,在看走势决定,上不去及时止损,别指望非得回本,不跑又亏大亏损到50%以上。

要明白知道买点买,卖点卖的重要性,不要有钱任性,你想哪里买就哪里买,亏钱你不心疼我还心疼,虽然不是我的钱,知道赚钱都不容易,既然来这个市场,都是为了赚钱来的,不是来送钱做贡献的!

中国股市:“美锦能源”进入洗盘动作,如何判断出来 ?

美锦能源成立于1992年,前身为福州天宇电气股份有限公司,以生产经营开关变压器等电力一次设备为主,2007年通过重大资产置换,业务变更为焦化煤炭,深耕十余年后形成了“煤焦气化”一体化完整产业链,成为全国最大的独立商品焦和炼焦煤生产商。

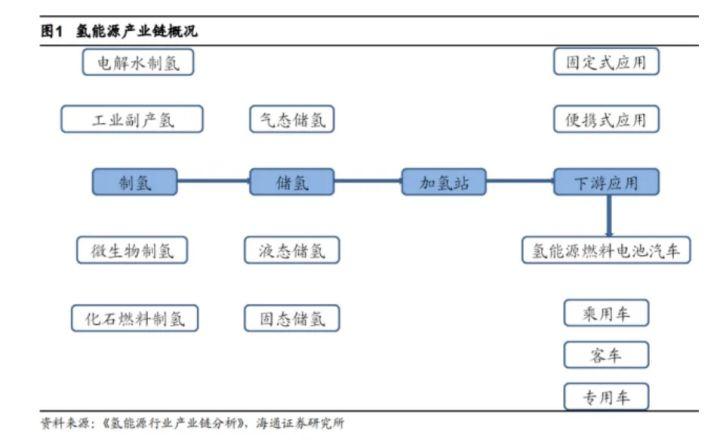

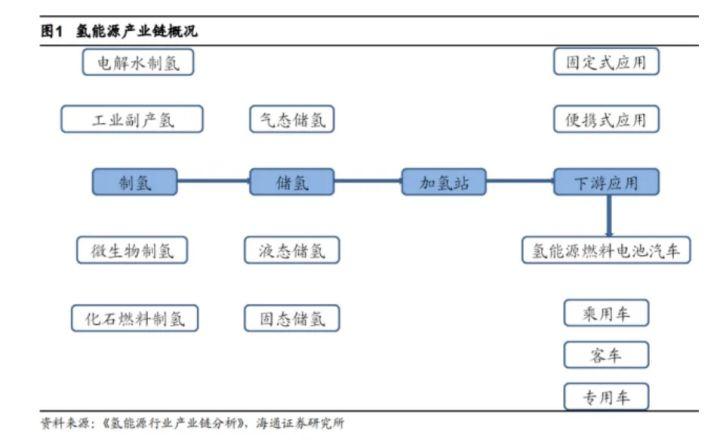

2017年美锦能源通过控股飞驰汽车正式进军氢能源领域,随后便开始了氢能产业全链布局。几年来通过不断的布局,美锦能源业务几乎贯通了产业链中“制储运加”四个关键环节和整车制造领域,成为名副其实的氢能源龙头企业。

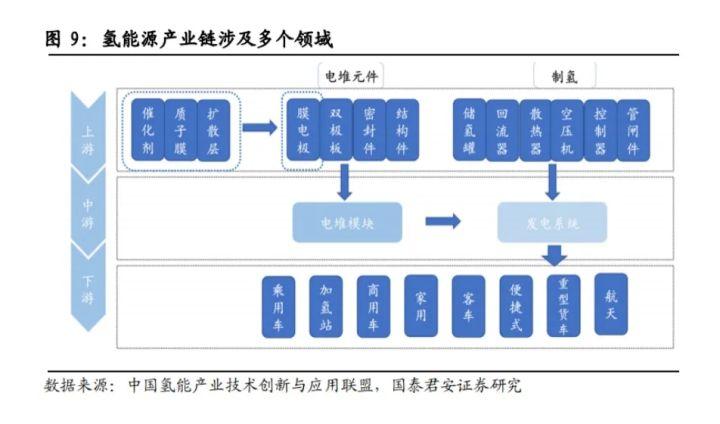

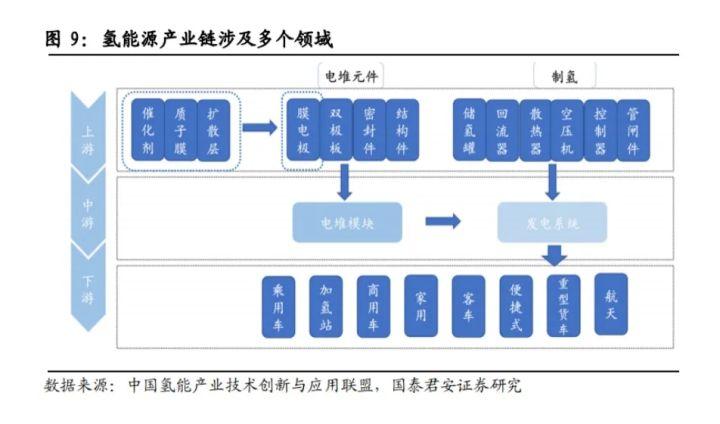

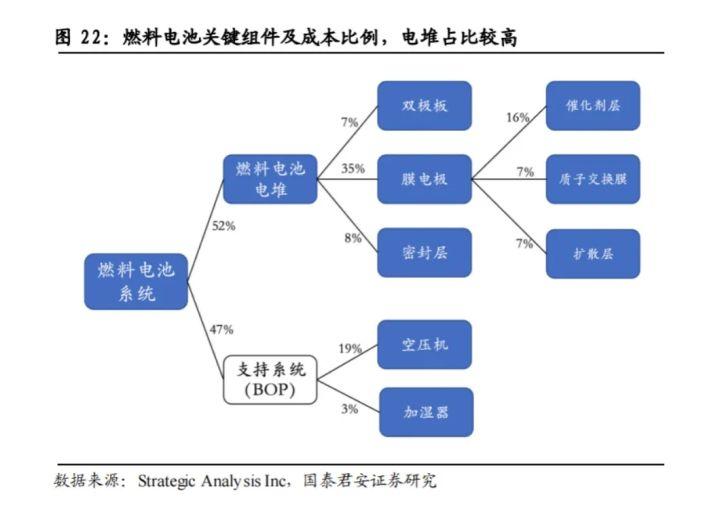

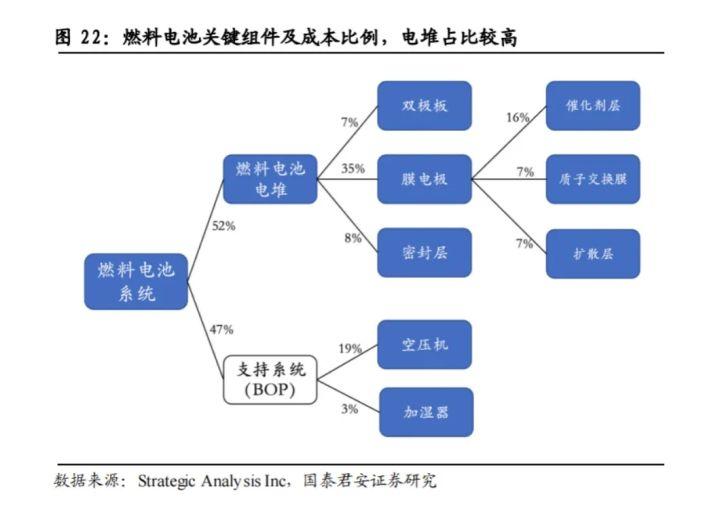

美锦能源出资的国鸿氢能,是产业链中游电池电推龙头,市占率70%,燃料电池系统市占率仅次于龙头亿化通;购买的鸿基创能,拥有当下国内成本最低的膜电极生产技术;购买的飞驰汽车,是国内少数具备氢能源汽车量产能力和丰富运营调试经验的氢能源整车应用公司,同时联合中石化等大型企业共同建设下游加氢站,计划2025年在山西省内建设30座油氢混合站。

今年6月美锦能源参股京辉进一步巩固其在上游制氢的产业地位,环宇京辉气体是华北地区最大的氢气生产厂家之一,北京市唯一一家集“制储运加”为一体并具备完整安全管理体系的企业。

美锦能源既是我国的焦煤生产龙头,又是氢能源产业龙头。煤炭产业俨然已经迟迟暮年,氢能源却仍如初生襁褓,一老一幼、一强一弱的产业布局究竟是会撞击出更灿烂的烟火还是无法阻挡“廉颇老矣”的颓势?

市场冷淡,关键技术亟待突破

美锦能源虽然在国内是龙头,但相比国外对手,实力还是明显逊色一筹。氢能产业链四个关键环节“制储运加”以及整车应用都充满着坎坷和挑战,先进技术被美、日等企业垄断,目前国内各方面技术都有待革命性的突破,在电解槽、电堆、膜电极、质子交换膜、双极板等核心零部件仍处于起步阶段。

技术的薄弱导致了高昂的成本和令人担忧的安全问题,继而市场反应冷淡。

1. 综合成本居高不下

当下制氢手段主要有煤制氢、工业副产氢和电解水制氢。传统电解水制氢由于居高不下的电力成本和转化效率极低的气体分离率,使得我国当下主流制氢手段是工业副产制氢,而PEM(质子交换膜)电解水制氢由于较高的转化率成为未来最具替代性的制氢方式。

美锦能源的氢气生产主要通过煤制氢和工业副产制氢。其炼焦业务的副产物中氢气占比高达50-55%,成本低效率高规模大,是当下国内氢气的主要来源之一。但因为制备过程中有大量的碳排放,生产过程环保不足,同时由于煤炭生产基地大都位于山西和内蒙古等地区,远离消费水平较高的中部和东部沿海地区,加上氢气对于运输提出的超高要求,导致运输成本居高不下,故而综合成本实际并没有占得太多优势。

这也是美锦能源加码京辉气体成为第三大股东的原因,可能正是看重京辉气体独有的“制氢提碳”技术,具有“灰、蓝氢变绿氢”的独特环保优势,为解决煤制氢以及工业副产制氢的污染问题提供了可行方案。同时美锦能源可以借助京辉气体在电解水制氢上成熟的经验,补充自己在电解水制氢上的短板,逐步向未来主流制氢方式过渡。

2. PEM电解槽技术才取得突破

传统电解氢的成本支出中电费占据了70%以上,每消耗3度电生产制造的氢气,通过燃料电池却只能转化出1度电,投入产出完全不成正比。全球减碳大背景下,光伏制氢很好地协调了制氢过程中碳减排和降低电力成本的双重需求,同时结合PEM电解氢技术,基本确定了未来的主流制氢技术的方向。

但PEM电解水制氢当下仍然处于研发攻关阶段,主要受制于核心部件电解槽的限制。PEM电解槽的结构与PEM燃料电池电堆类似,但与电池电堆相比,电解槽的材料对膜电极材料的耐久性和寿命要求更高。

今年三月,光伏领域的老牌企业阳光电源才发布,国内首款单槽功率250kw,能够量产的大功率、高电流密度的PEM电解槽。而PEM电解槽中最重要的膜电极,今年5月才由鸿基创能率先取得突破,今年10月才实现高良品率量产。

总之PEM这个未来技术还处于起步阶段。

3. 质子交换膜等组件国产化能力薄弱

由于氢能源产业规模尚未形成,无法形成量产和足够的商业价值,目前国内上市公司主要布局在电池系统集成领域,在细分零部件方面的参与企业,大多属于科技型中小企业或者依托国内高校的实验室。

如果说上游制氢看电解槽,那下游燃料电池应用就非质子交换膜莫属。质子交换膜对电池性能起着关键作用,不仅需要传导质子,隔离氢气和氧气,而且还为催化剂提供物理支撑,质子交换膜的好坏,直接决定了燃料电池的使用寿命和转化效率。而催化剂、质子交换膜和扩散层国产化能力都比较薄弱,这些也正是美锦能源没有布局的关键组件环节。

由于质子交换膜制备工艺复杂,技术壁垒高,目前全球最先进的质子交换膜几乎全被国外垄断。如美国科慕Nafion,价格高到1100美元/平方米。目前我国能够量产质子交换膜的只有东岳硅材,不仅成本高昂,而且在质子传导性、化学稳定性和机械稳定性上都与科慕有着较大的技术差距。

基本面表现

虽然关键技术还缺少布局,但并不影响今年煤炭景气上行和氢能源概念火热,让美锦能源的基本面着实秀。

1. 利润连翻两番

美锦能源前三季度营业总收入157亿元,同期增长68亿元;净利润20亿元,同比增长345%,利润大幅上涨。

图源:「财报罗盘」上市公司财报智能分析系统

不过从主营业务收入来看,美锦能源业绩的主要拉升力量仍是焦炭产业。由于下游钢铁需求快速增加,焦炭价格极速攀升,焦炭价格仅在2021年8月初到9月中旬,就连续上涨11次。在中国目前全年焦炭产量4.7亿吨中,美锦能源老家山西一省就拿下国内焦化产能的22%,成为美锦能源业绩大涨的核心力量,贡献了接近90%的营业收入,而当下热炒的氢能源却只贡献了5%左右。

换言之,美锦能源的成长能力依然主要依赖于四平八稳的传统焦炭产业,明显受制于行业景气度,缺乏持久的逻辑支撑增长。

图源:同花顺

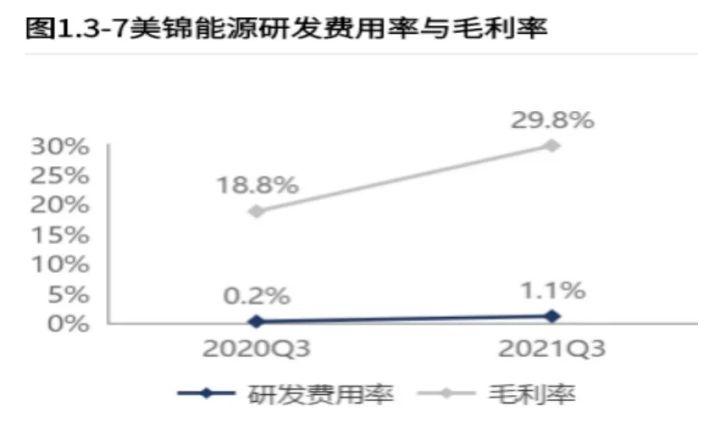

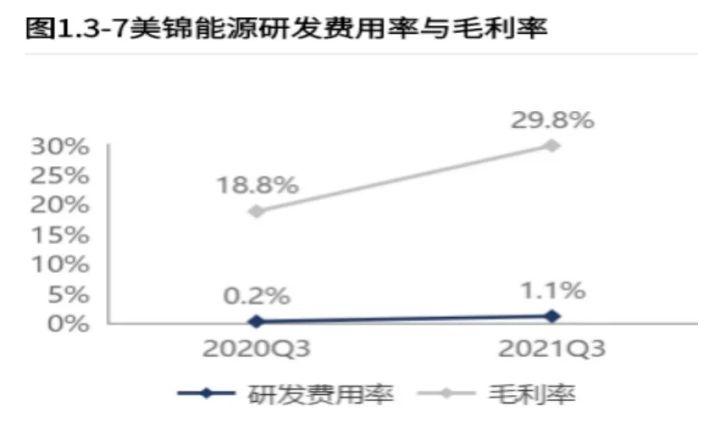

2. 研发费用大涨,发力氢能源技术攻关

三季度研发投入1.76亿元,同比增加1.56亿元,由于基数低涨幅超过8倍。然而焦炭作为成熟产业,其工艺流程已经相当完善,可以创新的地方集中于“清洁生产”技术,对研发费用的依赖度相对较低,大规模的研发投入并不符合产业调性,从前几年近乎为零的研发费用也能窥得一斑。

美锦能源公告称研发费用投向了焦化清洁生产技术及氢能源车的研发投入,基本可以判断8倍涨幅的研发费用大部分是用向了氢能源产业链的技术攻关。

图源:「财报罗盘」上市公司财报智能分析系统

氢能源的技术研发难度很高,商业化进程推进困难重重,是一项十分烧钱的活动。同时由于氢能源汽车短时间内难以嵌入小型化乘用车而难以进入日常生活使用的场景,因而公交车与重型卡车由于体积大、散热好,便成为氢能源燃料电池的最佳实践载体。

美锦能源为此率先购入100台燃料电池重卡在其华盛园区内开展示范运营,尝试打通实验室到工业区的屏障,增强自身对于燃料电池汽车的运营经验,同时让理论与实践相辅相成保证了研发投入的实际效果。

3. 营运资本长期赤字,能力不足还是另有原因?

截止三季度末美锦能源资产总额278亿元,但细分来看,资产总额中流动资产56亿元,而流动负债总额却高达118亿元,就是说将流动资产全部变卖,也只能偿还47.98%的流动负债,营运资本始终处于倒挂状态,公司短期偿债能力十分存疑。

图源:「财报罗盘」上市公司财报智能分析系统

美锦能源的应收账款同比减少2.34亿元,应付账款同比增加了5.5亿元。收多付少,用本应付给别人的钱来维持自己的日常运营,而自己赚的钱闲下来就可以用来布局氢能前沿产业链,就是不知道这样的好事实暂时的还是永久的了。

市值罗盘上还看到美锦能源5年来公司经营赚了63.41亿元,内生外延再投资投出去了85.13亿元,看起来这个投资策略相当激进啊。

大机构看好,小机构撤退

股价震荡成基本形态

三季度北上资金增持近4000万股,总持股数接近1亿股。机构累计持股总数反而略微提升,但数量却从146家大幅下降至20家。美锦能源在面上并没有得到广泛的小基金认可,但是在点上却得到了更多大机构和广大投资者的青睐。

美锦能源当下市值576亿,八月份至今总共发生11次股票异动,其中8次涨停,数次涨停基本都受益于氢能源相关信息的披露和炒作,看起来现在各种概念才是影响股价的关键。

目前市盈率为25.35倍,已经明显低于估值中枢,处于低谷区。鉴于双碳目标约束,主营业务的煤炭行业景气度短期增长,长期或将收窄,而且氢能源产业离实现真实效益还需要很久,目前仍是形式大于内容,概念大于实质,由概念炒作拉升的短期的股价,缺失基本面的支撑,往往会形成更多的泡沫!

从上半年锂电池大热到当下氢能源氢大热,题材炒作貌似是资本逐利的一个实现手段,但二者主要区别在于氢能源欠缺了一份确定性。先进技术被国外垄断,国内研发攻关也不是一朝一夕就能取得突破。但不管从政策层面还是从资本层面,氢能源的未来趋势已初具形态。

美锦能源本质上仍属于煤炭行业,基本面支撑依赖于煤炭,在氢能源关键环节前瞻性的布局,尽管短期内无法盈利变现,但总有守得云开见月明一天!