招商银行投资分析202305

银行业的优秀童鞋

这三年银保地应该被很多投资的朋友们抛弃了,实在是大烂臭!

投资银保地的童鞋可能都在被很多人嘲笑,不懂行业发展趋势,不懂新鲜热门的产业。

仍然想来看一看招商银行的情况。

从行业来看,标准的银行业。主要的业务是批发银行和零售银行。一句话,做钱的生意。在资金业务方面有自营资金业务和代客资金业务。这个行业的竞争格局一般般,好在需要牌照才可以经营。

从公司来看,公司的愿景是创新驱动模式领先,特色鲜明的最佳价值创造银行。不说别的价值,至少对股东的价值还是不错的。净资产收益率经常都能保持在15以上。受到互联网巨头的竞争冲击,在这种背景下,招商银行持续交出漂亮的花卷,啊,漂亮的答卷,显示了在数字时代,招行仍然具备强大的竞争力。棒棒!

从价格来看,如果你想买把招商银行买下来,你愿意花多少钱?

1万亿?2万亿?

我们一起对来瞧瞧。

瞧瞧行业

银行业是一个古老的行业,在肉眼可见的未来应该不会消灭。

居民财富稳步增长,叠加权益市场持续扩容,推动财富管理行业步入黄金发展期。 随着居民财富迅速增长,可投资资产持续扩容,极大地推动了财富管理需求的持 续增长。根据招商银行&贝恩公司统计数据,截至 2020 年,中国个人可投资资产 规模已达到 241 万亿元人民币,2018-2020 年年均复合增长率达 13%,其中,资本 市场产品即个人持有的股票、公募基金、新三板和债券,规模增速尤为显著,2018- 2020 年年均复合增长率达 27%。

在基数创下历史新高的前提下,预计未来依然能 够保持 10%以上的增速。据麦肯锡预测,2025 年中国个人可投资资产整体规模有 望达到 332 万亿元。但我国居民的金融资产占比明显偏低(20%左右),对标世 界发达经济体(如美国超 70%)仍存在显著的结构优化空间。同时随着“房住不炒 +资管新规+资本市场改革”的政策组合拳逐步落地,居民财富将持续向资本市场转 移。在供需两端的共同推动下,我国财富管理市场步入黄金发展期。

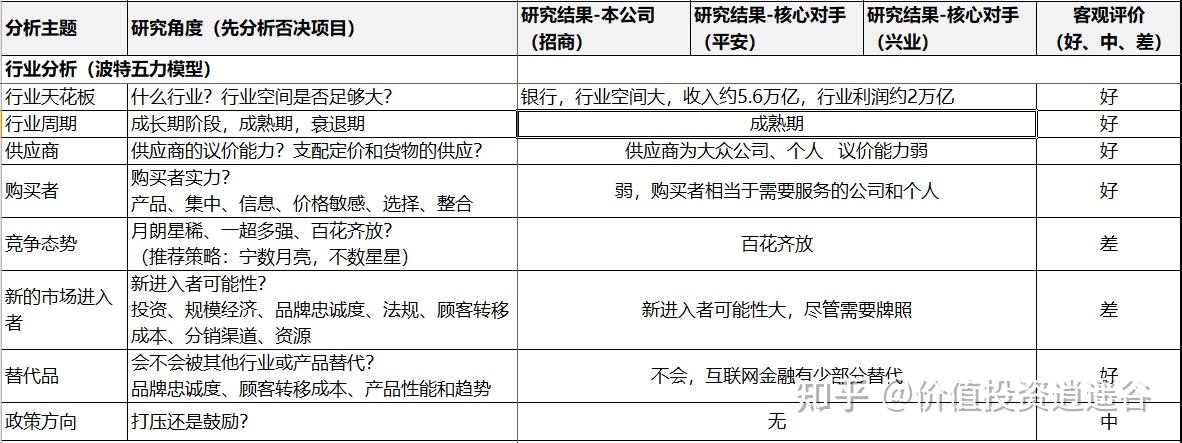

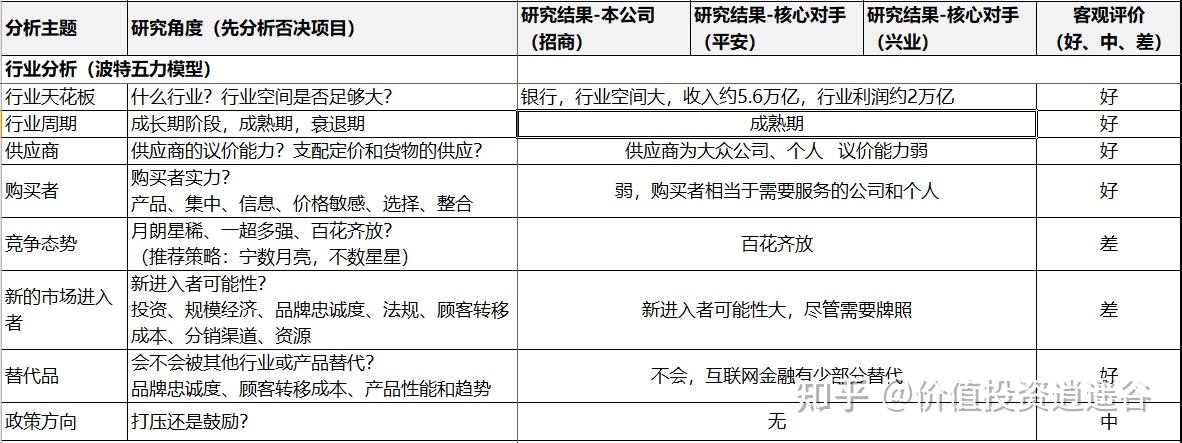

行业其实大家都很熟悉,银行,行业空间大,收入约5.6万亿,行业利润约2万亿,比房地产行业小,但是比我所在的家电行业大太多太多了。

行业属于成熟期。

根据波特五力模型来看,行业的竞争格局还算ok。

供应商为普通的公司、个人,没有什么议价能力。购买者是需要服务的普通公司和个人,也实力弱。竞争态势不太好,属于百花齐放的。替代品基本上没有。总体来说,这个行业尽管不是说月朗星稀的局面,但是比一般的行业来看竞争格局还算好点。

看看公司

招行明确提出要打造“大财富管理价值循环链”,大财富管理战略地位提升至前 所未有的高度。

我个人的感觉就是,我和我的朋友们都特别喜欢用招行。

首先是服务态度就比较好。不像四大行,办个事儿老是容易憋气憋出内伤。无论是招商银行还是掌上生活APP用起来都非常的舒坦,而且转账额度也高。手上有点闲钱就会买成招行的理财产品,一般今天赎回,第二天就会到账,那个朝朝盈2号还可以当天到账。

招行大财富管理经过长期蓄势,已经在客群、产品、渠道、队伍建设、IT 系统、 营运能力、品牌等方面建立了全方位的体系化优势,此次大财富管理价值链的提 出,进一步明确了招行大财富管理的内涵外延及战略打法,我们认为招行未来有 望持续兑现其流量和品牌价值;先人一步的战略准备使得招行长期竞争优势不断 巩固和扩大。

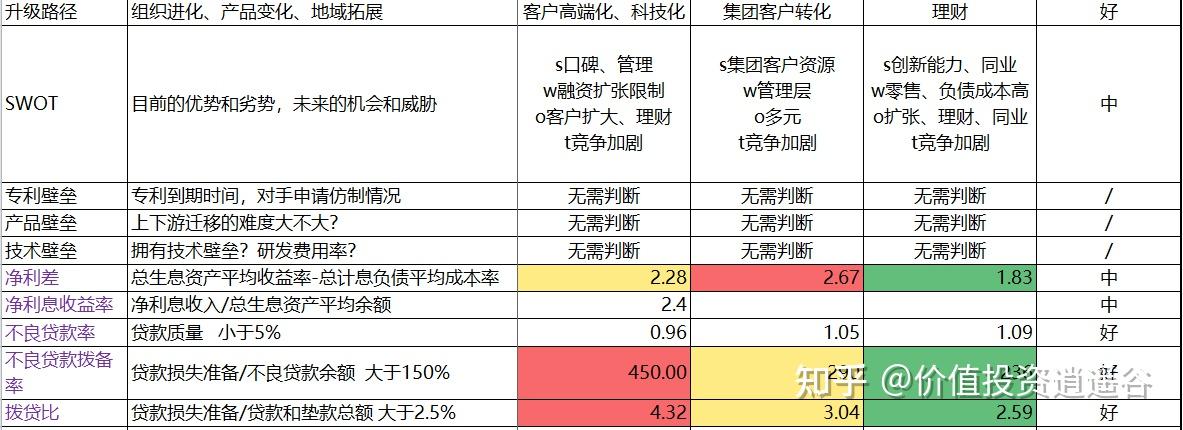

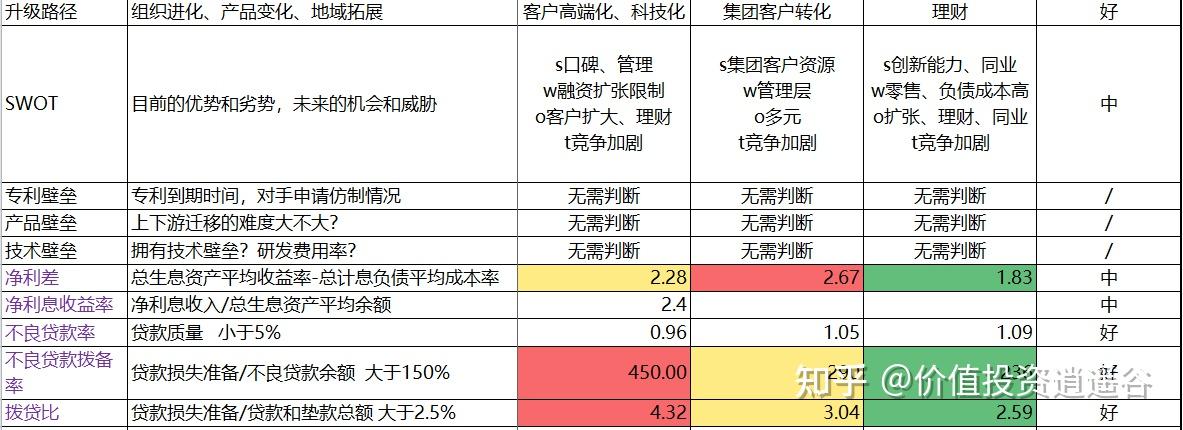

公司护城河情况咋样类?

护城河有两个。

第一个是无形资产里面的品牌。朋友们一说起招行就能想起服务好的印象。

另外一个就是成本优势。招行的活期活期存款比例比一般的银行都要高。换一句话说就是负债端的成本比一般的银行要低。

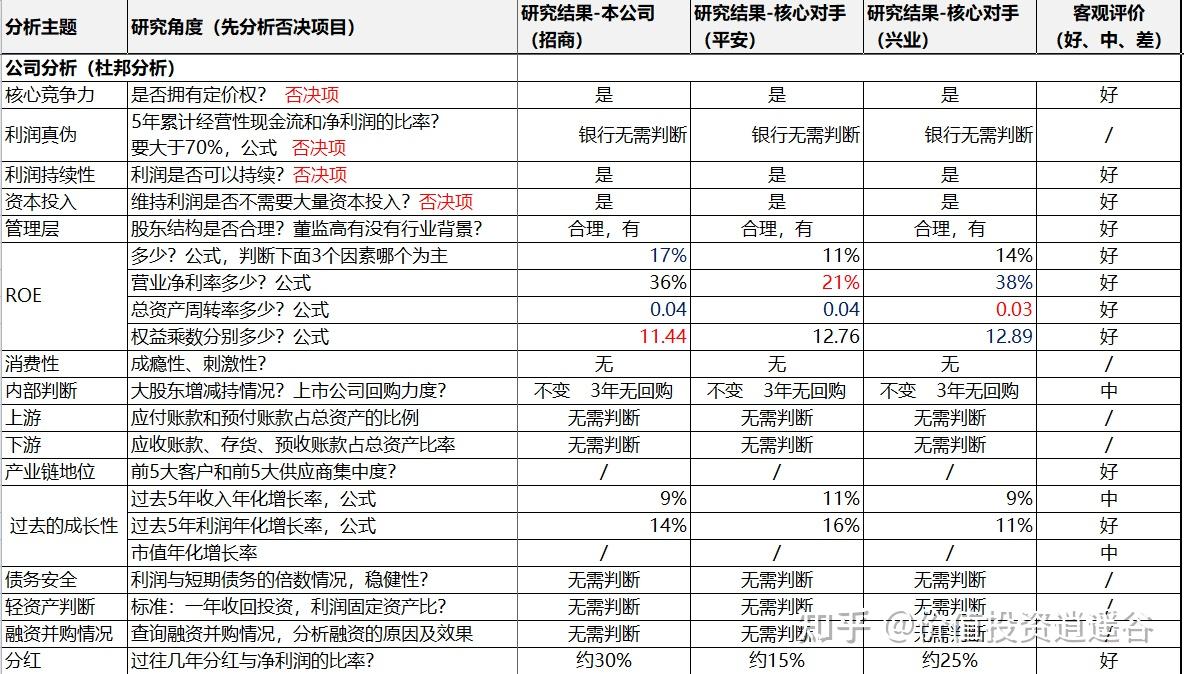

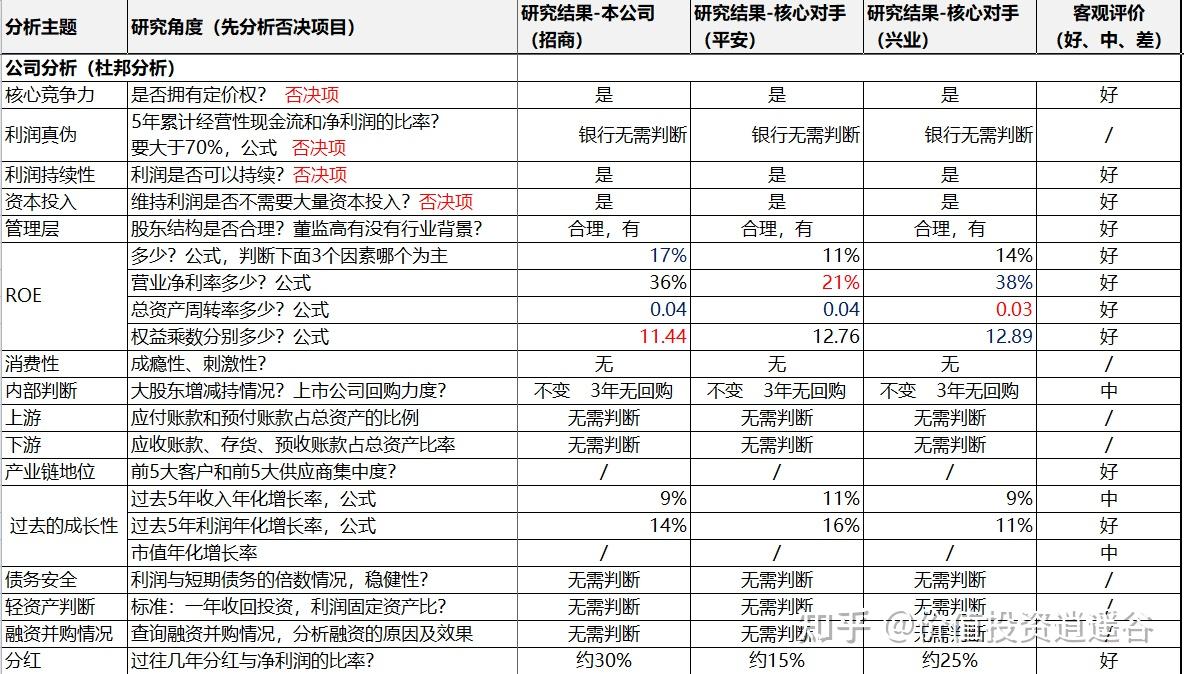

用用杜邦分析法看看公司竞争力。

公司的定价权还是有的,尽管放贷的利率会受国家的指导,但是具体到一个公司,一个个人去贷款这个利率公司还是有决定权的,我的开公司的朋友去贷款还要求人。

从净资产收益率的情况来看,大部分时间都能保持15%以上的优秀行列。2022年也是17%,拆解一下,营业净利率为36%,总资产周转率0.04,权益乘数为11.4。总体来说优于比较对象,平安银行和兴业银行。

投资大咖说过,对于银行这种高杠杠的公司,一定要选优秀的,好的,放心,靠谱的。

从持有的舒适感来看,分红率在30%左右。按照目前的价格,平均的股息率会在五个点左右,并且随着以后的利润的增长,股息率还会更高。

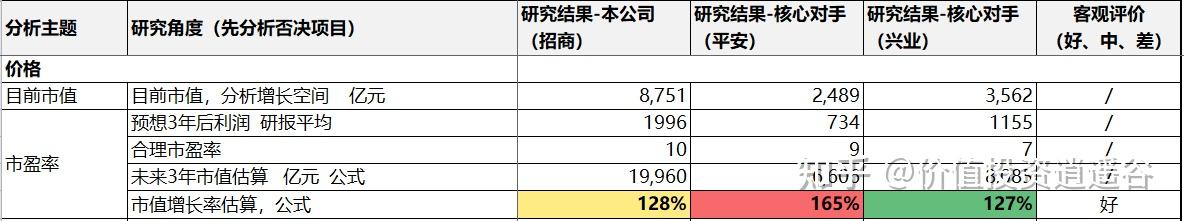

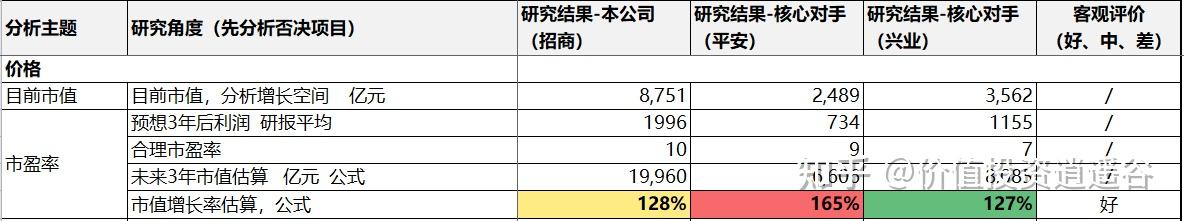

瞄瞄价格

是不是好价格呢?

目前的市值为8750亿。根据多个研报平均预测2025年的净利润为1996亿。

对普通的公司按照4%的收益率取合理的市盈率为25,高杠杆企业打五折,应该是12.5。我们再保守一点,再打个八折。按照市盈率10来进行估值,合理估值为19960亿。

每个人对收益率要求不一样,3年左右100%以上的预想收益率,万一达不到,有50%以上,我也知足,对我自己来说是一个值得买入的价格。

考虑到确定性和预想收益率,我们小招还是优秀童鞋的哈!

声明:本文可能有错误。