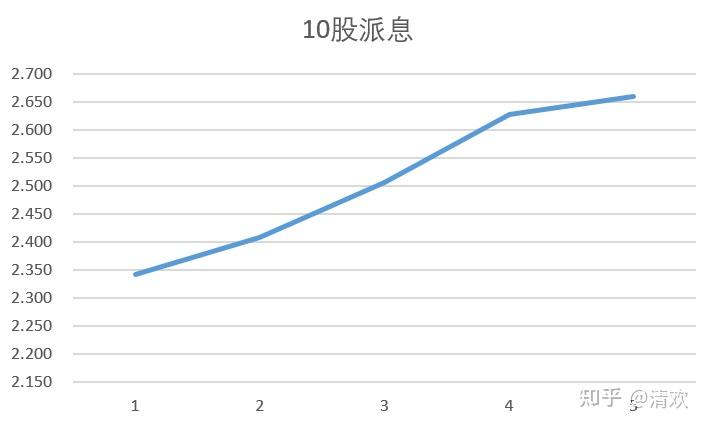

先来看近5年工行的分红方案,每年的每股派息金额和当天股息率呈递增趋势。

1-5代表2016-2020年

1-5代表2016-2020年

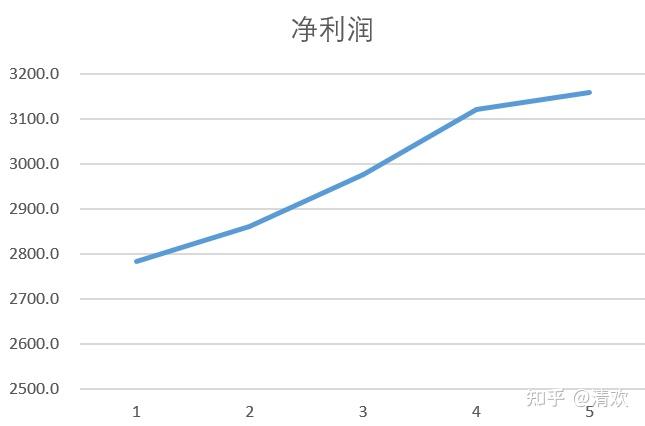

再看工行近五年经营状况,可以看到近年来营收和净利润都是递增趋势,由于2020年特殊情况让利实体经济,所以增长率较低。

1-5代表2016-2020年

1-5代表2016-2020年

分红分的是净利润的一部分,派息率=分红金额/净利润。

下图为工行近五年给A股股份的分红金额,工行有A股和H股两部分股份。本文仅讨论买入工行A股的情况。

可以算得工行近五年给A股的派息率都为22.7%,近五年保持不变。

可以认为工行近年来,每年都是将净利润的22.7%分红给A股股东。

近五年每年给A股股东的分红金额

近五年每年给A股股东的分红金额

2020年派息方案为每10股派发2.66元股息,以此为基准。

现在是2021年11月5日盘中,以4.65元每股作为现价基准。

做如下假设:

2021年,2022年,2023年连续三年的派息方案每10股派息金额每年都增长0.08。且从2024年开始净利润不再增长,每股派息也不再增长。看下图

可以看到2017年,2018年,2019年,2020年的派息方案每年间每10股递增金额为0.065,0.098,0.122,0.032。我取平均值每年递增0.08元。

已知2020年派息方案为每10股派2.66元

即假设2021年派息方案每10股派2.74元

即假设2022年派息方案每10股派2.82元

即假设2023年派息方案每10股派2.9元

做一个非常保守的假设,工行净利润从2024年开始不再增长,派息率保持不变,所以每年分红金额也不再增加。即2024年和之后每年的派息方案都为每10股派2.9元,这是一个非常保守的估计,工行每年的净利润大概率还是会缓慢增长的。

2.假设2022年,2023年,2024年这三年每年分红后,都不填权,即这三年每年分红后股价都为基准价格减去分红分掉的价格。这也是一个非常保守的估计,假设2021年的方案进行派息时,股价还是现在的基准价格4.65元,每10股派2.74元,派息当日(大约在2022年7月)股息率为5.89%。不填权的意思就是2022年实行分红后,股价变为4.65-0.274=4.376元,且到2023年分红前,股价还是4.376元。

保守假设方案

保守假设方案

假设在2021年分红方案执行前,股价还是现在的基准价格4.65元。现实中股价没有第三位小数,但在计算时为了方便,按照有3位小数来计算。下面所述年份为分红执行的实际年份,比如2020年的分红方案是在2021年7月执行的。这里要注意方案年份与实际分红年份的区别。

2022年分红:10股派息2.74元,分红后股价4.376元,派息当天股息率5.89%

2023年分红:10股派息2.82元,分红后股价4.094元,派息当天股息率6.44%

2024年分红:10股派息2.90元,分红后股价3.804元,派息当天股息率7.08%

2025年分红:10股派息2.90元,分红后股价开始填权,还是3.804元,派息当天股息率7.62%

2026年分红:10股派息2.90元,分红后股价开始填权,还是3.804元,派息当天股息率7.62%

2027年分红:10股派息2.90元,分红后股价开始填权,还是3.804元,派息当天股息率7.62%

... ...

后来每年都保持不变,每10股派息2.9元,且每次分红后一年内都会填权到3.804元。

为什么我要假设从2025年的派息及之后都要进行股价填权呢?

因为2025年7月份派息时股息率已经达到了7.62%,这对于利润和分红稳定的工商银行来说,已经是一个非常诱人的收益率了。这时会有比较多的人去追求7.62%的派息率而买入工商银行,这就是一个填权的过程,到2026年7月份派息前,股价又回到了3.804元。

那如果你要问,2025年7月派息之后,市场还是没人买工商银行,不填权怎么办?股价不还是一直跌吗?看下图

一直不填权的假设

一直不填权的假设

如果一直不填权的话,每年的股息率就会快速上升,在2028年突破10%,在2035年达到47%,在2037年达到853%(即买入100元股票后当年得到分红853元),之后股价变成负的。这可能发生在宇宙第一行身上吗?

显然是不可能的,所以我假设在股息率达到7.62%后,市场就会对股价进行填权。

3.假设从2021年开始的10年内,每年得到的分红金额都继续买入工行股票,来达到复利的目的。

4.不考虑股价的市场波动,即认为股价仅受到分红除权,填权的影响。

下图为工行近5年的市盈率PE和PB估值变化。

历史PE估值

历史PE估值

PB估值

PB估值

现在是11月5日收盘,工行动态市盈率为4.95,滚动市盈率为4.9,市净率为0.59。

看上图得知工行现在的PE估值和PB估值都是近5年的历史最低位。

所以在如此估值低位下,我前面还假设了股价分红后不填权一直跌到3.804元。

所以我假设股票价格不因为市场波动。只受到分红除权和填权的影响。

现在4个保守且合理的假设前提已经提出,在此假设前提下完成下面的方案:

我在2022年7月分红前,以4.65元每股的平均价格,买入了10000股工行,花费46500元(手续费忽略不计)。

我解读几条示例,可以看到,2022年10000股拿到分红2740元,用这2740元买入除权后股价为4.376元的工行股票626股,相当于2022年分红后我有了10626股工行,分红后每股4.376元,我持有的股票市值是46499元,和2021年投入的成本一样。相当于我的资产价格没有变化。

如此进行了3年之后。

2025年7月分红时,我分到了3544.91元,买入932股,现在持有13156股,因为2024年7月到2025年7月市场完成了填权,股价还是3.804元,所以现在市值50044元,资产价格首次超过我投入的成本46500元。

然后到了2031年,我已经有了20444股工行,市值也达到了77768元,相比于我2021年投入的46500元,我赚了31268元,10年净收益率67.2%。

你可能认为这收益率太低了,但是你想想我做了那么多极端保守的假设,而且复利效应随着时间越长,效果呈指数级增长。咱们再看看2031年之后的情况。

到2040年时,每年得到的分红金额超过1万元;2041年时,当年的1万股已经变成了42622股,市值已经达到162133元,相比于2021年投入的46500元已经增长了近2.5倍。

之后也是相似的,随着时间的拉长,每年的分红会越来越多。

今天就写到这里,欢迎一起善意的讨论。