教你炒股票(三)——一个公式玩转股市

注:本文的所有数据展示来源于Wind资讯及公司年报,免费数据源请看教你炒股票(开篇)——如何看待股市中的提示,不要再问数据从哪里找了,找数据是基本能力。

在上一篇《教你炒股票(二)——如何利用权重股抄底逃顶》的最后,我留下了一个思考:

如何判断市场的顶部 ?

没有看上一篇的朋友可以去看上一篇。

在判断顶部的时候,我们就要思考,为什么指数会涨上去?这是因为全社会对股市充满了信心,推动着权重股大幅上行。因此在寻找顶部的时候,我们要寻找信心的反转。既然全社会对股市的信心都在价格上,所以,我们的注意力就要在价格上,在沪深300指数中紧盯本轮上涨中,涨得最猛的那只股票。涨的猛意味着全社会的目光都盯着这只股票,它承载着了最广泛投资的信心与期望。但它的大幅快速下跌也是对最广泛信心的打击,动摇着整个市场的决心,出现多杀多的情况。至于具体表现,大家可以参看2007年11月的中国船舶、2015年4月的中国南车(现叫中国中车)、2018年1月的中国平安、2021年2月的五粮液,然后对比沪深300指数的走势,会有一个具体的感悟。

知道了顶和底,我们之前的笨方法就可以进行更精准得改进,收益可以进一步提高,具体收益可以达到多少,就留给大家当做课后作业去完成。

截止到这里,笨方法似乎已经能够稳稳地给我们带来理财收益了,但沪深300指数是良莠不齐的,就例如那些银行股、证券股、好多年都不动弹一下,还有房地产行业处于过剩的阶段,我们买入沪深300指数岂不是这些股票也要买入吗?况且所有的大企业都是由小企业成长而来的,沪深300指数之外的企业也不是完全没有投资价值。

为了追求更高的收益,我们就要自己炒股!

那该如何下手?还是从那句话切入:

估值低的时候分散买入好公司、好企业;估值高的时候把它们卖出

估值低的时候分散买入好公司,好企业;估值高的时候把它们卖出

估值低的时候分散买入好公司,好企业;估值高的时候把它们卖出

这句话总结成一个最简单的公式,就是:

PB=P / B(市净率=总市值 / 净资产)

我们买入好公司的股票,就是利用溢价购买了一家公司净资产的一部分。企业通过构建在净资产上的经营,为我们获取利润。每年企业经营产生的利润和净资产的比值,就是净资产收益率。

多少净资产收益率算合格?试想我们把钱买入货币基金,所带来的收益就是没有风险的收益。而买入股票是一件有风险的事情,正所谓高风险高收益,所以我们买入股票所带来的收益一定是要高于购买货币基金带来的收益,这就是风险补偿。经过统计,沪深300指数的长期风险补偿在5.5%左右。举个例子,假如当前货币基金的无风险年利率是2.5%,那股市年化收益率应该要达到2.5% + 5.5%=8%,只要投资收益没到8%,就是落后于沪深300指数的,还不如用笨方法去买沪深300ETF。这个8%就是股市的必要收益率,也是我们对企业净资产收益率的最低要求,一家企业的长期净资产收益率要维持在8%以上。

现在我们就要总结一下,影响净资产收益率的情况有哪些。

已知:

净资产收益率=企业当年的净利润 / 净资产

当年末净资产=上年末净资产 + 当年末净利润 + 当年股份变化 - 当年分红

通过观察这个公式,我们可以发现,影响净资产收益率主要有三个因素:

分红、净利润、股份变化

一家企业为了维持净资产收益率不变,需要怎么做呢?

举个例子,如果一家企业想维持20%的净资产收益率,可以有以下三种方法:

1、在今年利润不变的情况下,将去年赚的的利润全部分红;

2、在不分红的情况下将今年的净利润提高20%;

3、在利润不变不分红的情况下,利用占净资产20%的资金回购股份并注销。

因此企业要长期维持净资产收益率水平,要么将利润分红,要么利润成长,要么回购注销股份,这也就解释了为什么巴菲特购买苹果公司股票后,要求苹果公司不断回购股份,就是为了扩大巴菲特自己所持股份的净资产收益率。

所以条件一:要选择净资产收益率长期高于必要收益率的企业。

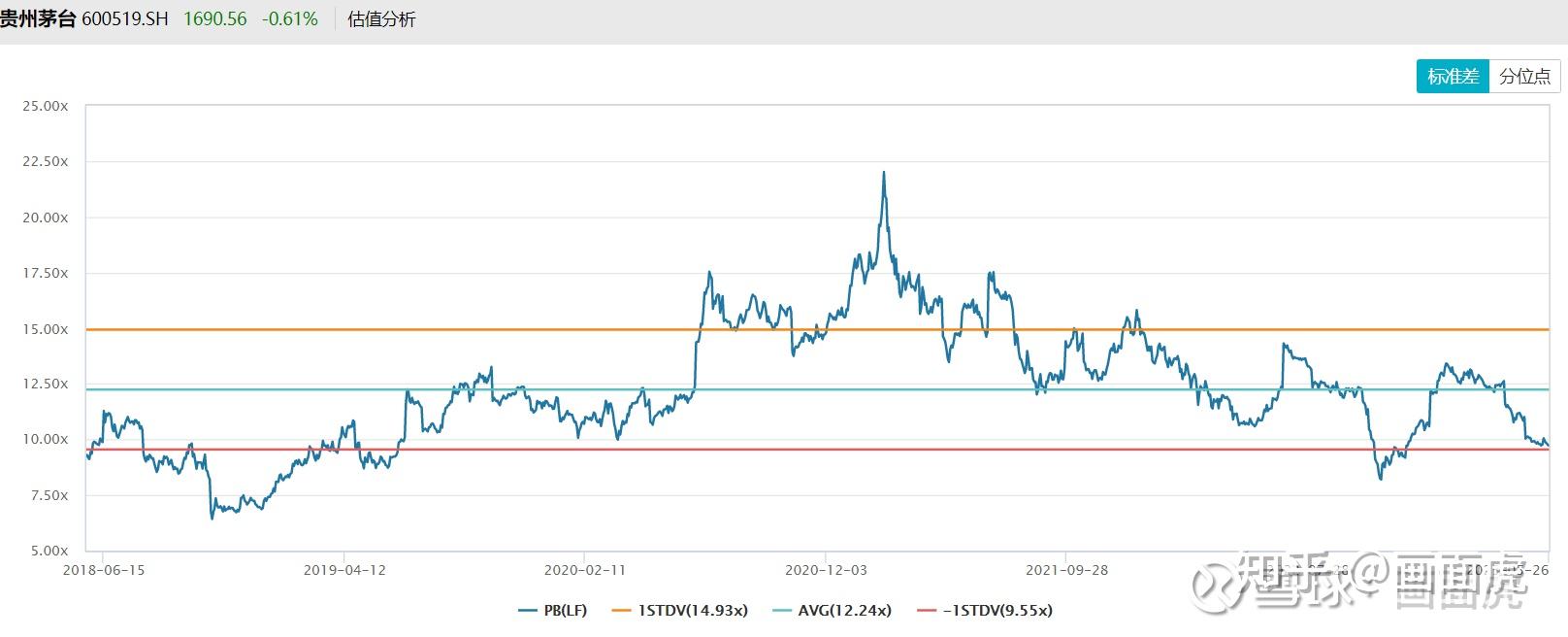

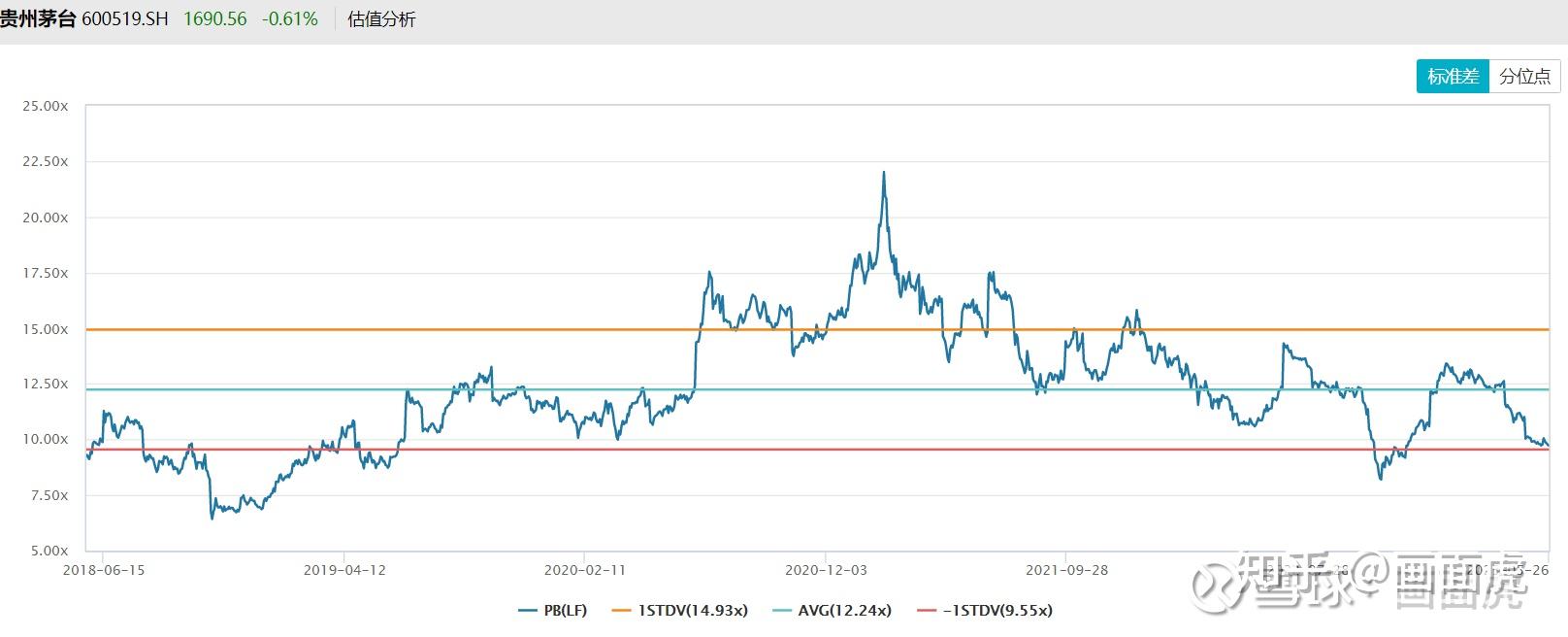

那怎么判断估值的高低?此时我们就可以仿照投资沪深300指数那样,来看企业的PB。下图是贵州茅台过去5年的市净率变化图。

我们可以发现,贵州茅台的市净率是长期围绕着一个中枢上下变化,目前已经到达了5年来较低的一个位置上。造成这种情况一方面是股价的下跌,另一方面就是净资产的成长,也就是利润的累积。

那我们通过这个图,就可以找到条件二:当股票的市净率处于历史低位的时候买入、处于历史高位的时候卖出。

这里就有一个大家常见的问题,贵州茅台的市净率是9倍多,而银行的市净率普遍不到1倍,这又是为什么?这个我们就要从企业经营的角度来看。

我们用贵州茅台和工商银行作对比。

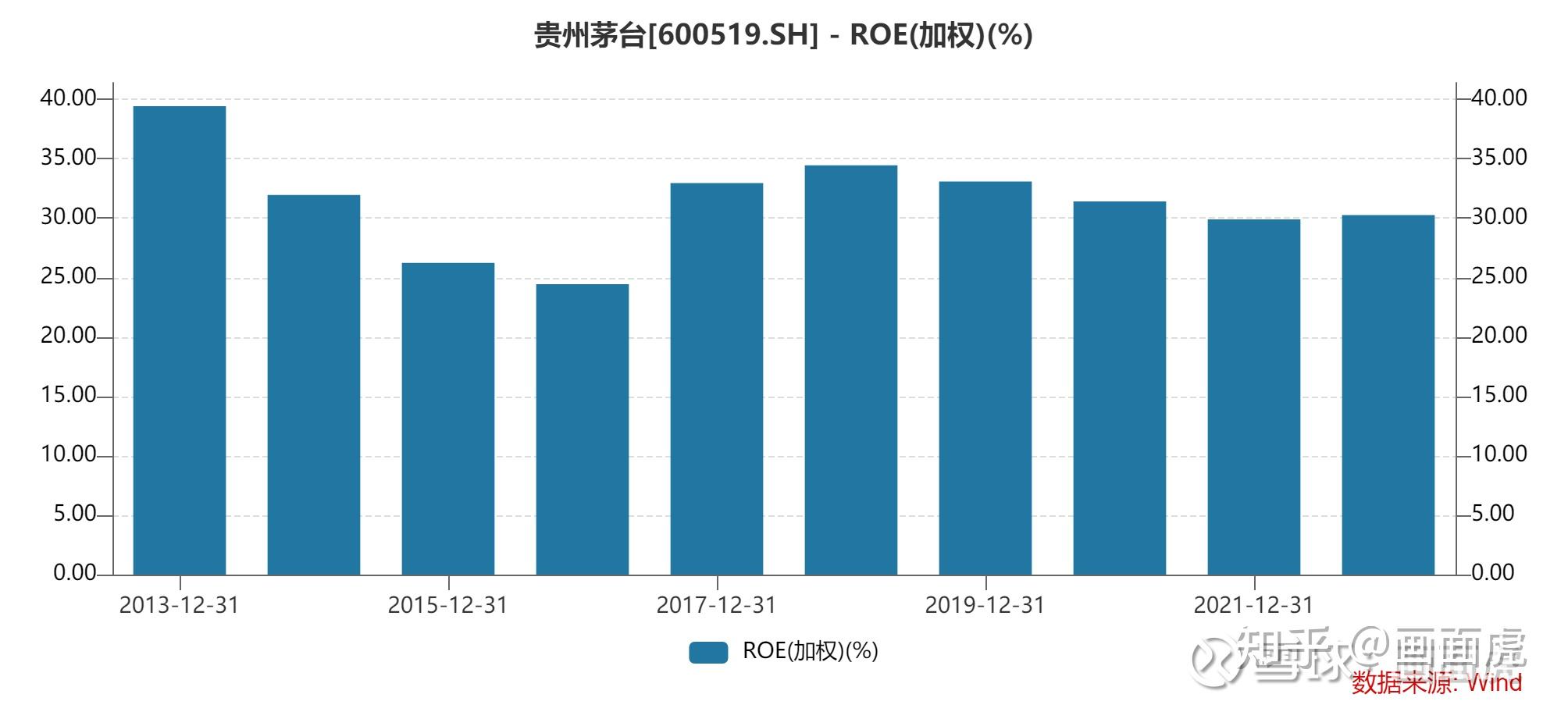

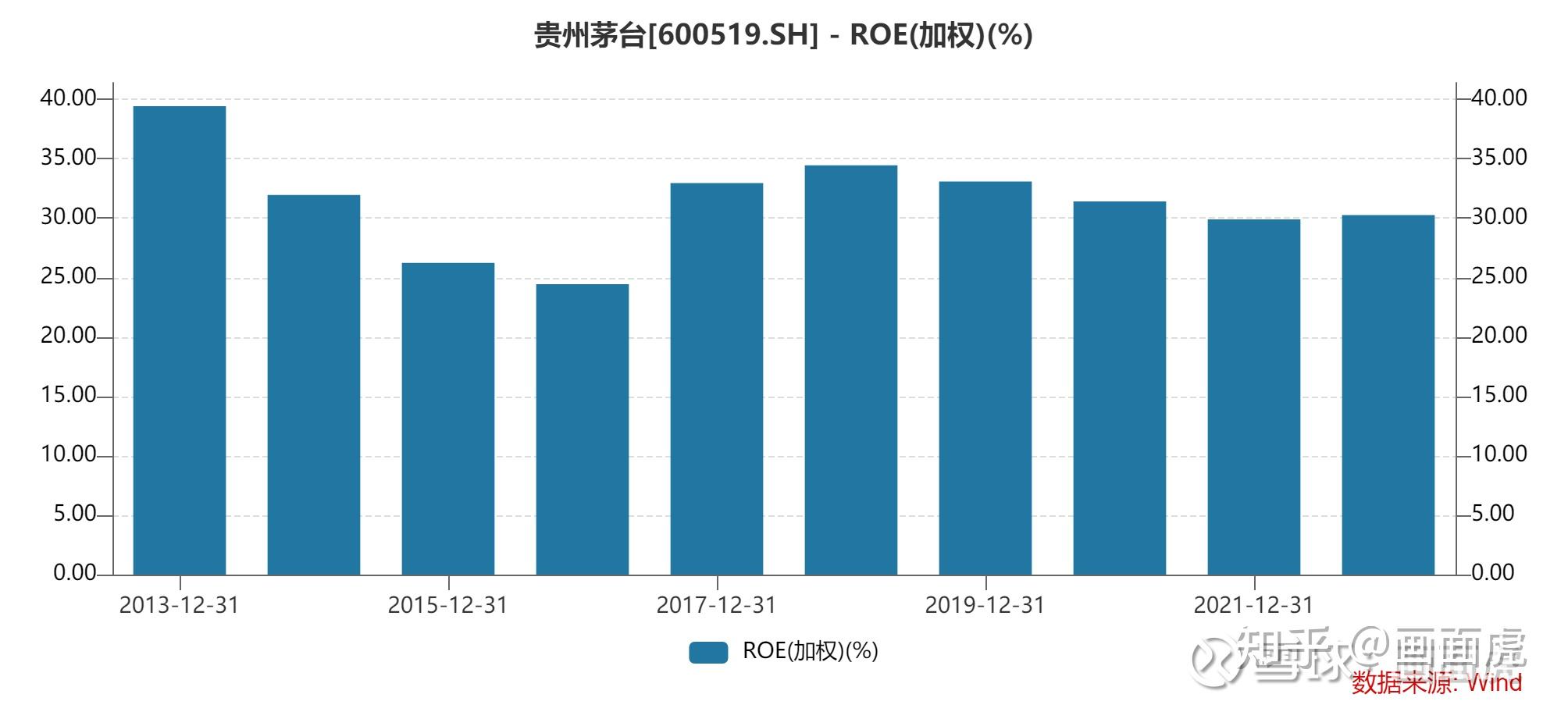

贵州茅台过去5年平均市净率是12倍,平均净资产收益率是29.97%,平均每年分红占净资产比例为16.47%,过去10年净资产收益率变化如下:

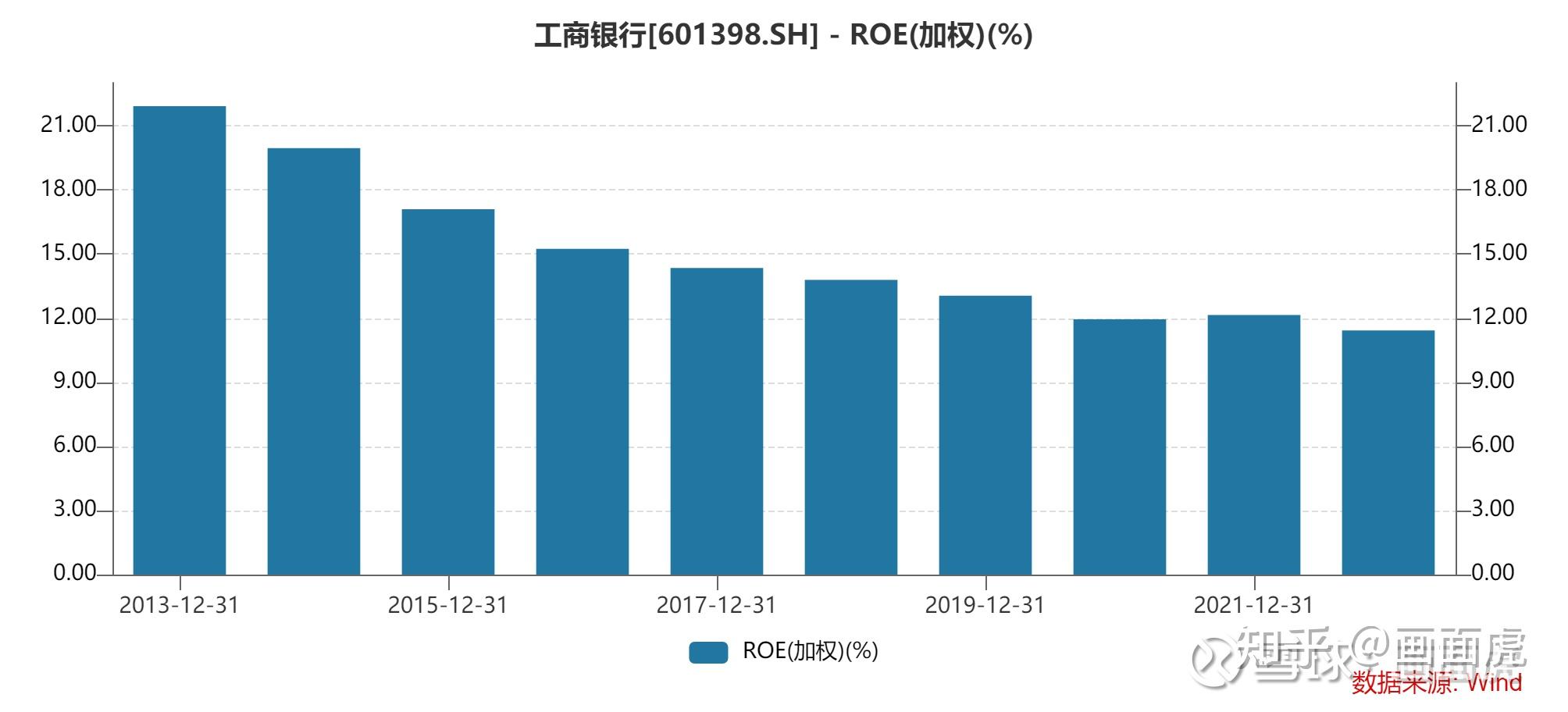

工商银行过去5年平均市净率是0.72倍,平均净资产收益率是12.24%,平均每年分红占净资产比例为3.5%,过去10年净资产收益率变化如下:

我们可以清晰地看到,无论从净资产收益率、分红占净资产比例贵州茅台都显著高于工商银行。而且工商银行的净资产收益率呈不断下降的趋势,这意味着工商银行的盈利的成长性是不断下降的。这一系列原因导致了工商银行的PB远落后于贵州茅台。

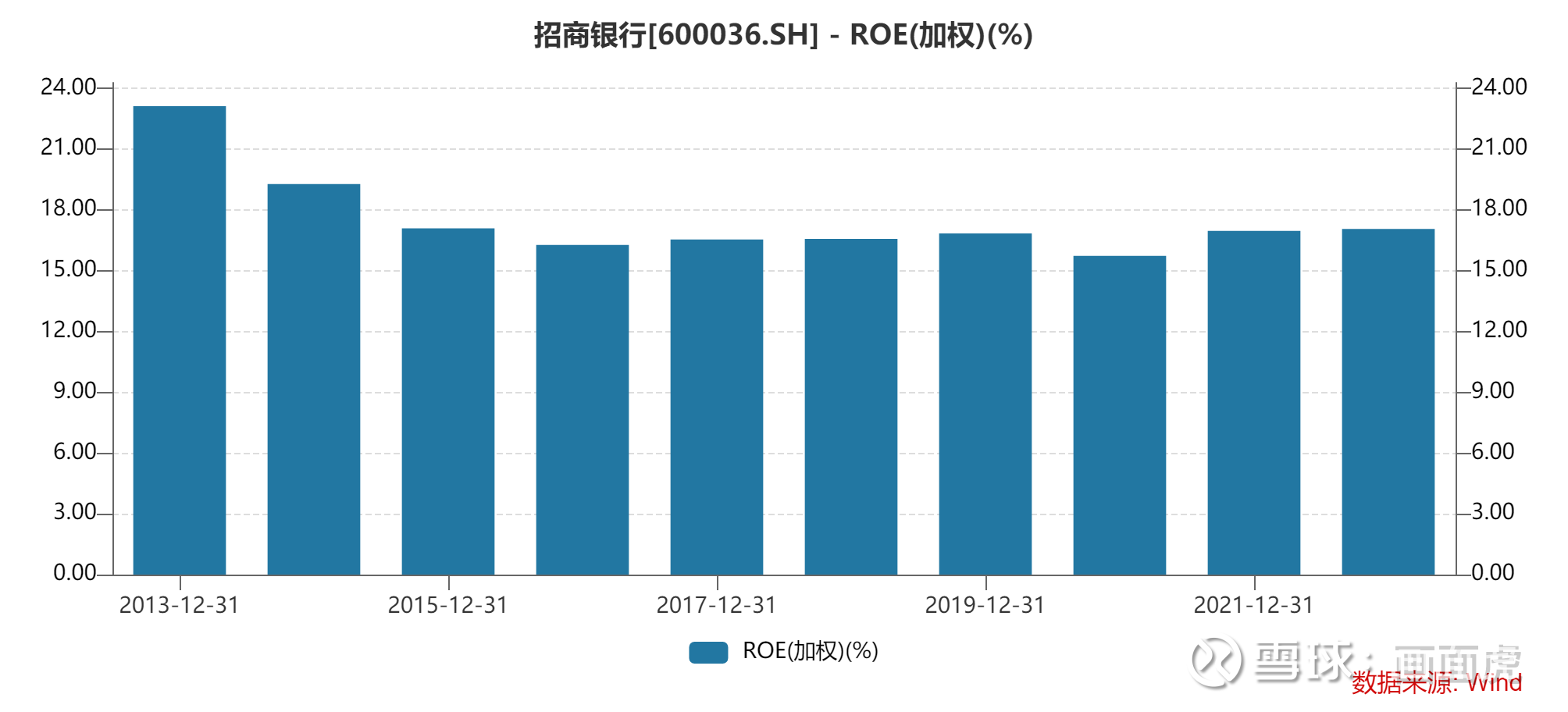

同样是银行业,招商银行的PB就高于工商银行。工商银行过去5年平均市净率是1.56倍,平均净资产收益率是16.07%,平均每年分红占净资产比例为4.47%,过去10年净资产收益率变化如下:

相比之下,招商银行在净资产收益率、分红占净资产比例、净资产收益率的稳定性就远高于工商银行。

最后留给大家两个思考题:

1.为什么例如中国建筑、工商银行这类企业PB持续走低,没有出现类似于贵州茅台围绕一个中枢上下变化的情况?

2.怎样去判断一家企业在未来的净资产收益率能否实现稳定?

以上两个问题,利用上面关于净资产收益率变化影响因素已经可以推导出,答案将在下篇《教你炒股(四)——股息里的陷阱》中揭晓。

画面虎:教你炒股票(开篇)——如何看待股市

画面虎:教你炒股票(一)——从一个笨方法说起

画面虎:教你炒股票(二)——如何利用权重股抄底逃顶

画面虎:教你炒股票(三)——一个公式玩转股市

画面虎:教你炒股票(四)——股息里的陷阱